La compensación basada en acciones, que cobró fuerza a mediados de la década de 1970, fue considerada en su día como el huevo de oro a punto de ser entregado. Pieran Maru, de GAM Investments, explica por qué hoy en día existe una mayor cautela en torno a la remuneración basada en acciones y examina algunos de los retos asociados a ella.

30 agosto 2022

Haga clic aquí para ver el boletín Disruptive Strategist en su totalidad.

La compensación basada en acciones (SBC) permite a las empresas reinvertir la mayor cantidad de efectivo posible para fomentar el crecimiento, a la vez que atraen y retienen el talento compensando a los empleados con la subida del precio futuro de las acciones. Según el Centro Nacional para la Propiedad del Empleo, menos de un millón de personas recibían opciones sobre acciones en 1990; pasando a unos 10 millones en 2000. Aunque se vio afectado negativamente por la burbuja de las puntocom y los cambios en las normas contables en 2006, que obligaron a las empresas a reconocer la opción de compra de acciones como un gasto, siguió ganando adeptos, y en la actualidad casi todas las empresas que cotizan en bolsa la utilizan.

Entonces, ¿por qué somos más cautelosos con el SBC ahora? Mientras que el SBC se utiliza para alinear a los empleados con el empleador, una caída en el precio de las acciones, y por lo tanto el valor del SBC, puede tener un impacto inverso, agravado por el actual aumento del coste de la vida. Con un mercado de contratación ajustado para puestos especializados en la industria del software, es probable que aumente la rotación de empleados y, a su vez, la presión para que los empleadores aumenten la proporción de pagos en efectivo para las nuevas contrataciones y la retención. El aumento de los pagos en efectivo afectaría negativamente a los márgenes, a los beneficios por acción (BPA) y al flujo de caja libre (FCF), mientras que la oferta de SBC adicional para incentivar a los empleados diluiría aún más el valor para los accionistas.

El SBC se presenta en una variedad de formas. Los dos tipos más comunes son las opciones sobre acciones y las unidades de acciones restringidas (RSU). Las opciones sobre acciones conceden al empleado el derecho a comprar acciones a un precio determinado el día en que se conceden las opciones. El empleado dispone entonces de un periodo de tiempo determinado para ejercer las opciones, a menudo un año después de la fecha de concesión. Mientras que en el caso de las RSU, se conceden al empleado acciones que se van devengando con el tiempo. Las RSU suelen considerarse la mejor opción para el empleado, ya que no se paga en efectivo al emitirlas.

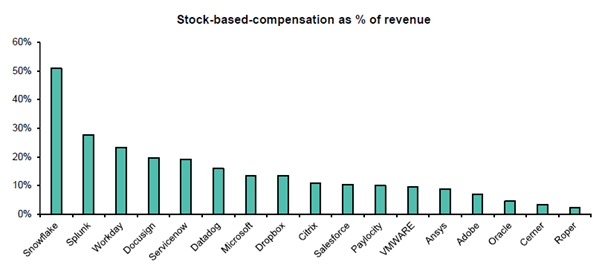

La figura 1 destaca la prevalencia de la CBS no sólo en los nombres de software de alto crecimiento, como Snowflake, donde la CBS supone un enorme ~50% de los ingresos, sino también en nombres de mayor valor, como Cisco, donde la CBS alcanza los dos dígitos. Esto demuestra lo impactante que puede ser la CBS en el mercado de software en general.

En general, seguimos viendo la CBS como una parte integral de las empresas de software de alto crecimiento. Sin embargo, esperamos que las empresas refuercen el control de la CBS. Para prepararse para un posible centro económico, varias empresas tecnológicas de gran capitalización ya han anunciado una ralentización o una pausa en la contratación, lo que a su vez debería contribuir a reducir el ritmo de crecimiento del SBC.

La información contenida en este documento se ofrece únicamente a título informativo y no constituye un asesoramiento en materia de inversión. Las opiniones y valoraciones contenidas en este documento pueden cambiar y reflejar el punto de vista de GAM en el entorno económico actual. No se acepta ninguna responsabilidad por la exactitud e integridad de la información. Los resultados pasados no son un indicador fiable de los resultados futuros o de las tendencias actuales o futuras. Los instrumentos financieros mencionados se facilitan únicamente con fines ilustrativos y no deben considerarse como una oferta directa, una recomendación de inversión o un consejo de inversión. Los valores enumerados fueron seleccionados del universo de valores cubiertos por los gestores de cartera para ayudar al lector a comprender mejor los temas presentados y no son necesariamente mantenidos por ninguna cartera ni representan ninguna recomendación de los gestores de cartera. No se garantiza la realización de las previsiones.