Goro Takahashi und Lukas Knüppel, Investment Directors, Japan Equities, erläutern, wie verschiedene globale und nationale Faktoren zu einem optimistischen Ausblick für den japanischen Aktienmarkt beigetragen haben.

04. Dezember 2023

Mit einem Anstieg seit Jahresbeginn um 25,9 % (Stand: 27. November 2023), gemessen am Tokioter Aktienindex (TOPIX), hat sich der japanische Aktienmarkt im Jahr 2023 bisher mit am besten entwickelt. Damit übertrifft er den S&P 500 Index, der im gleichen Zeitraum um 18,5 % gestiegen ist. Einer der Gründe für die starke Marktperformance ist die Rallye des Value-Segments in Japan. Wir haben eine kontinuierliche Outperformance von Value-Aktien gegenüber Growth- und Quality-Aktien beobachtet, und die treibende Kraft hinter dieser Spanne ist die Aufwärtsbewegung des US-Zinssatzes und die Initiative der Japan Exchange Group (JPX). JPX forderte börsennotierte Unternehmen auf, ihre Eigenkapitalrendite (ROE) und auch das Kurs-Buchwert-Verhältnis (KBV) zu verbessern, wobei der Schwerpunkt auf Unternehmen mit niedrigerer Eigenkapitalrendite und niedrigerem KBV lag, die in die Kategorie Value fallen. Während Value-Aktien die Growth-Aktien überflügelt haben, sind wir der Meinung, dass auch Growth- und Qualitätsaktien einer glänzenden Zukunft entgegensehen, da die US-Zinsen ihren Höhepunkt erreicht haben und Growth- und Qualitätsaktien besser positioniert sind, um ihre Ertragskraft und Kapitaleffizienz zu beweisen.

Politischer Kurswechsel der Bank of Japan und Lohnaussichten in Japan

In Japan hat die Kombination aus hohen Inputkosten aufgrund gestiegener Preise für importierte Rohstoffe und einer lockeren Geldpolitik zu einer Abwertung des Yen geführt. Dies hat in Japan nach drei Jahrzehnten eine Inflation ausgelöst, was für Japans politische Entscheidungsträger eine willkommene Nachricht ist, da es seiner Wirtschaft, die jahrzehntelang unter stagnierendem Wachstum und Deflation bzw. Disinflation gelitten hat, eine Chance gibt, auszubrechen, indem es ein von privaten Investitionen getragenes Wachstum auslöst.

Da in Japan zum ersten Mal seit Jahrzehnten eine Inflation zu verzeichnen ist, könnte dies für die Bank of Japan (BoJ) eine Gelegenheit sein, auf einen Pfad der Zinsnormalisierung einzuschwenken. Das japanische Finanzministerium könnte im Haushaltsjahr 2024 zum ersten Mal seit 17 Jahren den kalkulatorischen Zinssatz für Anleihen im jährlichen Haushaltsvorschlag der Regierung anheben, was den politischen Kurswechsel der BoJ widerspiegelt, der die Renditen hat steigen lassen. Es wird erwartet, dass die BoJ die Zinsen im nächsten Jahr leicht anheben wird, wenn auch nicht so drastisch wie in den USA oder in Europa. Dennoch gibt es in Japan einen kleinen Renditeanstieg; die Banken in Japan haben in den letzten zwei Jahren in Erwartung dessen auch recht gut abgeschnitten. Sollte die BoJ im nächsten Jahr die Zinsen anheben, wäre dies ein ziemlicher Kontrast zu dem, was wir von anderen Zentralbanken, der Fed und der Europäischen Zentralbank, erwarten, wo wir davon ausgehen, dass sie die Zinsen im nächsten Jahr senken werden. Daher glauben wir, dass der Yen im nächsten Jahr an Wert gewinnen wird.

Obwohl die Erwartung wächst, dass die BoJ ihre langjährige Negativzinspolitik im Jahr 2024 beenden könnte, hängt dies auch von den Lohnaussichten ab, die ungewiss sind. Trotz der kontinuierlichen Inflation in den letzten zwei Jahren ist der Lohnanstieg hinterhergehinkt, was zu einem Rückgang der Reallöhne geführt hat. Grosse börsennotierte Unternehmen haben Lohnerhöhungen angekündigt, was ein positives Zeichen für die Wirtschaft ist. Es bleibt jedoch abzuwarten, ob solche Erhöhungen auch bei Unternehmen mit mittlerer oder kleiner Marktkapitalisierung erfolgen werden. Sobald wir die erneute Überprüfung landesweit bestätigen können, wird die BoJ mehr Möglichkeiten haben, die negativen Renditen zu kontrollieren.

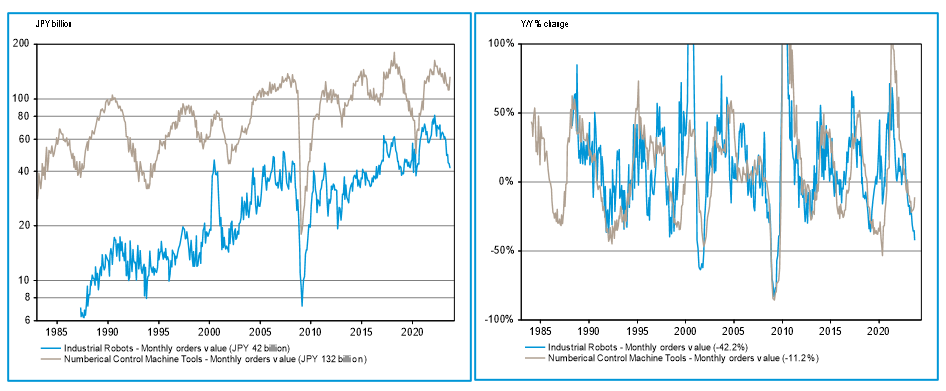

Aufträge für Industrieroboter und Werkzeugmaschinen in Japan

Einer der wichtigsten Indikatoren für den Industriesektor in Japan ist die monatliche Statistik der Aufträge für Industrieroboter und Werkzeugmaschinen. Sie spiegeln die Nachfrage und die Investitionen in die Automatisierung und Fertigung wider, die für die Wettbewerbsfähigkeit und Innovation japanischer Unternehmen von entscheidender Bedeutung sind. Die nachstehenden Diagramme zeigen die jährlichen Wachstumsraten dieser beiden Statistiken sowie die weltweiten Halbleiterverkäufe, die sowohl für den japanischen Aktienmarkt als auch für die japanische Wirtschaft wichtig sind.

Japan - Aufträge im Bereich Robotik

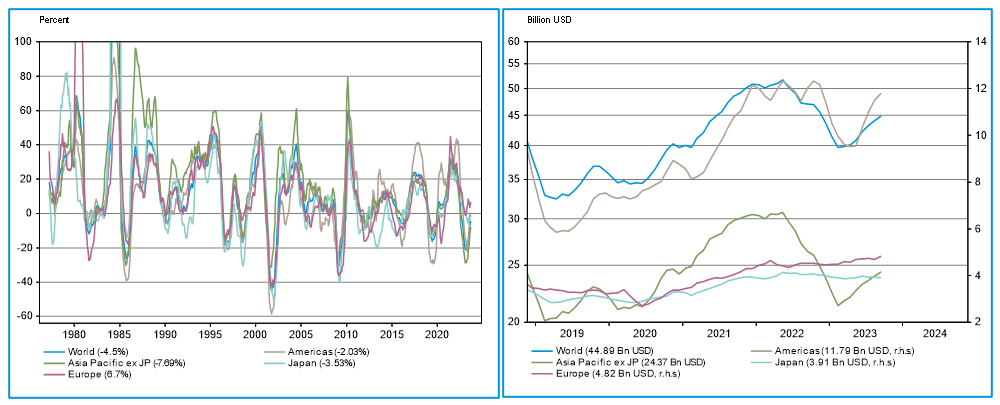

Welt - Halbleiterumsatz nach Regionen

1-Jahres-Veränderung in Prozent, 3-Monats-Durchschnitt (links), absolut (rechts), WSTS-Daten

Wie aus den Diagrammen hervorgeht, befinden sich die Aufträge für Industrieroboter und Werkzeugmaschinen seit zwei Jahren in einem Abwärtszyklus und haben Tiefststände erreicht, die mit der Covid-Krise 2020 vergleichbar sind. Wir gehen jedoch davon aus, dass sie sich bald erholen werden, da sich die Fundamentaldaten weiter verbessern. Wir haben von unseren Portfoliounternehmen gehört, dass sie bei der Korrektur der Lagerbestände Fortschritte machen, was bedeutet, dass sie die Überbestände ihrer Produkte abgebaut haben und bereit sind, die Produktion und den Verkauf hochzufahren. Dies wird auch durch den starken Anstieg des weltweiten Halbleiterumsatzes unterstützt, der auf eine robuste Nachfrage nach elektronischen Bauteilen und Geräten hindeutet, insbesondere im Sektor der Halbleiterproduktionsanlagen, in dem Japan stark vertreten ist.

Der Dienstleistungssektor in Japan hat sich in diesem Jahr ebenfalls sehr gut entwickelt, da sich das Land von der Covid-Pandemie erholt und seine normalen Aktivitäten wieder aufgenommen hat. Eines der bemerkenswertesten Anzeichen für diese Erholung ist die Tourismusbranche, die wieder das Niveau der ausländischen Besucher vor der Covid-Pandemie erreicht hat. Dies ist eine positive Entwicklung für die japanische Wirtschaft, da der Tourismus zum Konsum- und Beschäftigungswachstum sowie zum kulturellen Austausch und zur kulturellen Vielfalt beiträgt.

Ein weiterer Faktor, der sich auf die Performance japanischer Aktien auswirkt, sind die Rohstoffpreise und Logistikkosten, die Inputkosten und Margen beeinflussen. Diese sind seit dem Höchststand Mitte 2021, der durch die Unterbrechungen der Lieferkette und den Nachholbedarf nach den Lockdowns verursacht wurde, rückläufig.

Wir gehen davon aus, dass sich dieser Trend im Jahr 2024 fortsetzen wird, wenn die Probleme in der Lieferkette gelöst sind und sich die Nachfrage normalisiert. Dies würde den Unternehmen Rückenwind geben, da sie von niedrigeren Inputkosten und höherer Rentabilität profitieren würden. Aus fundamentaler Sicht sind wir für die nächsten zwei Jahre positiv gestimmt, was das Gewinnwachstum angeht.

Positiver Ausblick

Die Aussichten für japanische Aktien sind unserer Ansicht nach günstig, da viele Aktien derzeit sowohl auf relativer als auch auf absoluter Basis attraktiv bewertet sind und sich die Unternehmensführung und das Wachstum verbessern. Für die Anleger bietet sich damit unserer Meinung nach eine überzeugende Gelegenheit, von dem Rückenwind zu profitieren, der den japanischen Aktienmarkt unterstützt.

Die hierin enthaltenen Informationen dienen nur zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Es wird keine Haftung für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von den Portfoliomanagern gehalten und stellen auch keine Empfehlungen der Portfoliomanager dar. Die hier beschriebenen spezifischen Investitionen stellen nicht alle Investitionsentscheidungen des Managers dar. Der Leser sollte nicht davon ausgehen, dass die identifizierten und diskutierten Anlageentscheidungen gewinnbringend waren oder sein werden. Die hierin enthaltenen Verweise auf spezifische Anlageempfehlungen dienen lediglich der Veranschaulichung und sind nicht notwendigerweise repräsentativ für Anlagen, die in der Zukunft getätigt werden. Es wird keine Garantie oder Zusicherung gegeben, dass die Anlageziele erreicht werden. Der Wert von Anlagen kann sowohl steigen als auch fallen. Die in der Vergangenheit erzielten Ergebnisse sind nicht unbedingt ein Indikator für künftige Ergebnisse. Die Anleger könnten ihre Anlagen ganz oder teilweise verlieren.

Die vorstehenden Ausführungen enthalten zukunftsgerichtete Aussagen in Bezug auf die Ziele, Möglichkeiten und die zukünftige Entwicklung des US-Marktes im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "antizipieren", "sollten", "geplant", "geschätzt", "potenziell" und anderen ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen in der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.