30. Juli 2019

GAM Holding AG publiziert Ergebnis für erstes Halbjahr 2019

- Operativer Gewinn vor Steuern von CHF 2.1 Millionen mit verwässertem operativen Ergebnis pro Aktie von CHF (0.01), verglichen mit CHF 0.45 im ersten Halbjahr 2018

- IFRS Konzernverlust von CHF 13.6 Millionen mit verwässertem IFRS Ergebnis pro Aktie von CHF (0.09), verglichen mit CHF 0.16 im ersten Halbjahr 2018

- Rückgang des Erfolgs aus dem Dienstleistungs- und Kommissionsgeschäft von CHF 287.7 Millionen im ersten Halbjahr 2018 auf CHF 171.1 Millionen aufgrund wesentlich geringerer verwalteter Vermögen

- Anstieg der verwalteten Vermögen der Gruppe, einschliesslich Investment Management und Private Labelling, von CHF 132.2 Milliarden1 per 31. Dezember 2018 auf CHF 136.1 Milliarden2 per 30. Juni 2019

- Investment Management:

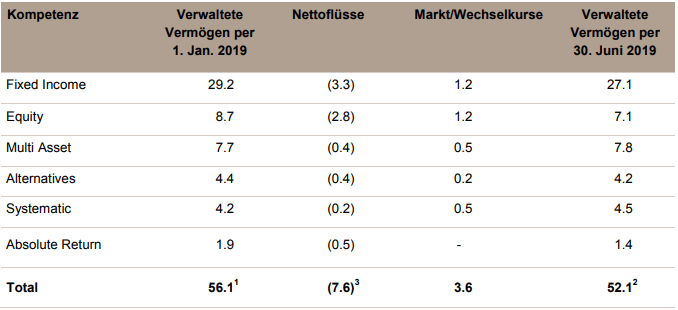

- Verwaltete Vermögen von CHF 52.1 Milliarden2 per 30. Juni 2019, verglichen mit CHF 56.1 Milliarden1 per 31. Dezember 2018; Nettoabflüsse von CHF 7.6 Milliarden3, teilweise ausgeglichen durch einen positiven Nettoeffekt aus Marktbewegungen und Wechselkursentwicklungen von CHF 3.6 Milliarden

- Positive Nettozuflüsse im Juni und im bisherigen Verlauf des Monats Juli

- Management Fee Marge bleibt mit 53.9 Basispunkten stabil im ersten Halbjahr 2019 verglichen mit einer Exit-Marge von 54 Basispunkten per Dezember 2018

- Private labelling:

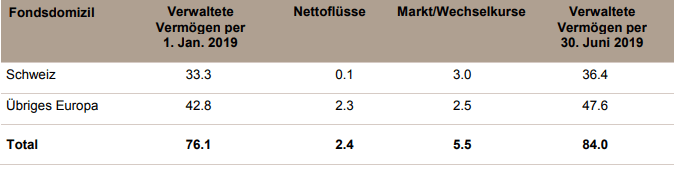

- Verwaltete Vermögen erreichen ein Rekordhoch von CHF 84.0 Milliarden per 30. Juni 2019, verglichen mit CHF 76.1 Milliarden per 31. Dezember 2018; Nettozuflüsse von CHF 2.4 Milliarden und ein positiver Nettoeffekt aus Marktbewegungen und Wechselkursentwicklungen von CHF 5.5 Milliarden

- Management Fee Marge von 4.3 Basispunkten im ersten Halbjahr 2019 entspricht der Prognose für 2019 von rund 4 Basispunkten

- Peter Sanderson per 1. September 2019 zum Group CEO ernannt wie heute separat angekündigt today

- Liquidation der Absolute-Return-Bond-Strategie mit uneingeschränktem Anlageansatz (ARBF) abgeschlossen

- Letzte Zahlungen an Kunden erfolgten heute, womit durchschnittlich über 100%4 des Portfoliowerts zurückbezahlt wurden

- GAM ist mit Tim Haywood übereingekommen, dass basierend auf dem heutigen Kenntnisstand keine Partei die andere verklagen wird

- Umsetzung des Restrukturierungsprogramms auf Kurs

- Reduktion des fixen Personal- und Sachaufwands um mindestens CHF 40 Millionen auf Kurs; mindestens ein Drittel der Einsparungen werden in 2019 erreicht; der volle Effekt wird im Jahr 2020 sichtbar

- Weitere Vereinfachung des Geschäfts mit zusätzlichen Effizienzsteigerungen für 2020/2021 erwartet

- Veräusserung der Edelmetall- und Geldmarktfonds an die Zürcher Kantonalbank (ZKB)

- GAM hat mit der ZKB eine Vereinbarung über den Verkauf der Edelmetall- und Geldmarktfonds mit verwalteten Vermögen von CHF 2.2 Milliarden per 30. Juni 2019 abgeschlossen. Voraussichtlicher Abschluss der Transaktion im dritten Quartal 2019

David Jacob, CEO der Gruppe, sagte: «Nachdem heute die letzten ARBF-Zahlungen an unsere Kunden geleistet wurden, können wir dieses Thema nun abschliessen und uns vollständig auf das künftige Wachstum unseres Geschäfts konzentrieren. Ich freue mich, dass wir im Investment Management in den letzten Monaten Nettozuflüsse verzeichnen konnten. Mit unserem Restrukturierungsprogramm kommen wir gut voran und wir werden weiterhin Möglichkeiten suchen, unsere Geschäftsabläufe zu vereinfachen, um noch effizienter zu werden. Mit einer weiteren Stabilisierung des Geschäfts, der Wiederherstellung des Vertrauens unserer Kunden und der Konzentration auf jene Bereiche, in denen wir über ausgewiesene Fachkompetenz verfügen, werden wir weiterhin attraktive Renditen für unsere Aktionäre erwirtschaften.»

Der Erfolg aus dem Dienstleistungs- und Kommissionsgeschäft reduzierte sich um 41% auf CHF 171.1 Millionen, verglichen mit CHF 287.7 Millionen im ersten Halbjahr 2018. Grund hierfür waren die wesentlich geringeren durchschnittlich verwalteten Vermögen im Investment Management sowie ein Rückgang der Management Fee Margen im Investment Management und Private Labelling. Die performanceabhängigen Erträge stiegen auf CHF 5.4 Millionen verglichen mit CHF 2.3 Millionen im selben Zeitraum des Vorjahres.

Beim übrigen Nettoertrag, einschliesslich Nettozinsergebnis, Ergebnis aus Wechselkursentwicklungen, Nettoergebnis aus Seed-Capital-Anlagen und Absicherungsgeschäften sowie fondsbezogener Gebühren, resultierte ein Nettoaufwand von CHF 3.8 Millionen, verglichen mit CHF 0.7 Millionen im ersten Halbjahr 2018. Dies war vor allem auf den im Januar 2019 eingeführten neuen IFRS-Leasingstandard zurückzuführen, welcher zu höheren Zinskosten führte sowie geringere Mieteinnahmen infolge der Verlegung unserer Niederlassung in London und Nettoverluste aus Seed-Capital-Anlagen.

Der Personalaufwand verringerte sich um 19% von CHF 128.9 Millionen im ersten Halbjahr 2018 auf CHF 104.0 Millionen. Die variable Vergütung fiel 41% geringer aus als im ersten Halbjahr 2018, insbesondere aufgrund niedrigerer Erträge und somit geringeren Abgrenzungen für vertragliche und diskretionäre Bonuszahlungen. Die fixen Personalkosten sanken um 5%, da der Personalbestand von 935 Vollzeitstellen per 30. Juni 2018 auf 863 Vollzeitstellen per 30. Juni 2019 reduziert wurde.

Der Sachaufwand wurde gegenüber den CHF 63.9 Millionen im selben Zeitraum des Vorjahres um 18% auf CHF 52.1 Millionen gesenkt. Grund hierfür waren vor allem die Umsetzung von Restrukturierungsmassnahmen und die Anwendung des neuen IFRS-Leasingstandards ab Januar 2019. Der neue Leasingstandard führte zu einer Umbuchung des Raumaufwands im Posten Sachaufwand zum Posten Abschreibungen.

Die Umsatzrendite betrug im ersten Halbjahr 2019 3.4%, gegenüber 32.0% im ersten Halbjahr 2018. Dies ist auf den Rückgang des Erfolgs aus dem Dienstleistungs- und Kommissionsgeschäft zurückzuführen, der nur teilweise durch Kosteneinsparungen ausgeglichen wurde.

Der operative Gewinn vor Steuern ist von CHF 91.3 Millionen im ersten Halbjahr 2018 auf CHF 2.1 Millionen zurückgegangen. Zurückzuführen ist dies auf den Effekt der geringeren Vermögensverwaltungsgebühren und Kommissionen, der nur teilweise durch Kosteneinsparungen ausgeglichen wurde.

Der Ertragssteueraufwand im ersten Halbjahr 2019 lag bei CHF 3.2 Millionen. Die Ursachen des Missverhältnisses von Steuern und Gewinnen waren die Kosten der nicht steuerpflichtigen Holdinggesellschaft und die Wirkung steuerlich nicht abzugsfähiger Aufwendungen.

Das verwässerte operative Ergebnis pro Aktie war mit CHF (0.01) negativ, verglichen mit CHF 0.45 im ersten Halbjahr 2018. Grund hierfür war der operative Reinverlust im ersten Halbjahr 2019, während im selben Zeitraum des Vorjahres ein Reingewinn erzielt wurde.

Der IFRS Konzernverlust betrug CHF 13.6 Millionen, gegenüber einem IFRS Konzerngewinn von CHF 25.4 Millionen im selben Zeitraum des Vorjahres. Diese Veränderung ist hauptsächlich auf den operativen Reinverlust im Vergleich zum Reingewinn im selben Zeitraum des Vorjahres zurückzuführen, der teilweise durch einen Wertminderungsaufwand im Zusammenhang mit Cantab Investment-Management- und Kundenverträgen (IMCCs) im ersten Halbjahr 2018 ausgeglichen wurde.

Der IFRS Konzernverlust enthält zwei Positionen, die im operativen Ergebnis nicht enthalten sind: nicht wiederkehrende Posten und akquisitions-bezogene Posten mit einem negativen Beitrag von CHF 7.0 Millionen beziehungsweise CHF 5.5 Millionen (beide nach Steuern). Erstere beinhalten insbesondere Kosten im Zusammenhang mit ARBF-Angelegenheiten und der Restrukturierung. Die akquisitions-bezogenen Posten sind hauptsächlich auf die Amortisation der IMCCs aus zuvor erworbenen Geschäften sowie finanzielle Aufwendungen aus den aufgeschobenen Zahlungsverpflichtungen zurückzuführen.

Veränderung der verwalteten Vermögen (CHF Mrd.)

Die Nettoabflüsse im Investment Management von CHF 7.6 Milliarden3 im ersten Halbjahr 2019 wurden teilweise durch einen positiven Nettoeffekt aus Marktbewegungen und Wechselkursentwicklungen von CHF 3.6 Milliarden ausgeglichen. Dies führte dazu, dass sich die verwalteten Vermögen von CHF 56.1 Milliarden1 am Jahresende 2018 auf CHF 52.1 Milliarden2 per 30. Juni 2019 verringerten.

Nettoflüsse nach Kompetenz

Unsere spezialisierten Fixed-Income-Strategien verzeichneten Nettoabflüsse von CHF 3.3 Milliarden. Diese wurden grösstenteils aus dem geldmarktnahen GAM Greensill Supply Chain Finance Fonds abgezogen, wobei umfangreiche Abflüsse und Zuflüsse in diesem Geschäft typisch sind. Bei den GAM Emerging Bond und GAM Local Emerging Bond Fonds sowie einigen institutionellen Mandaten gab es ebenfalls Rücknahmen, während die GAM Star Credit Opportunities und GAM FCM Cat Bond Fonds Nettozuflüsse verzeichneten.

Im Aktiensegment verzeichneten wir Nettoabflüsse von CHF 2.8 Milliarden, was auf Rücknahmen aus den GAM Star Asia Pacific Equity, GAM Star Continental European Equity, GAM Japan Equity, GAM Star China Equity und GAM Euroland Value Equity Fonds zurückzuführen war.

Bei den Multi-Asset-Strategien betrugen die Nettoabflüsse CHF 0.4 Milliarden, vorwiegend aufgrund von Rücknahmen im Privatkundenbereich.

Bei den alternativen Anlagen verzeichneten wir Nettoabflüsse von CHF 0.4 Milliarden hauptsächlich aufgrund von Rücknahmen aus den GAM Physical Gold und GAM Commodity Fonds. Diese wurden teilweise durch Zuflüsse in ein bestehendes institutionelles Schweizer Mandat ausgeglichen.

Systematische Strategien verzeichneten Nettoabflüsse von CHF 0.2 Milliarden vor allem aus den CCP Core Macro und CCP Quantitative Fonds, die nur teilweise durch Zuflüsse in den GAM Systematic Alternative Risk Premia Plus Fonds ausgeglichen wurden.

In den Nettoabflüssen von CHF 0.5 Milliarden3, aus den Absolute-Return-Strategien schlugen sich vor allem Rücknahmen bei den GAM Star (Lux) European Alpha, GAM Star Global Rates und GAM Absolute Return Europe Fonds nieder.

Anlageperformance

Über den Dreijahreszeitraum bis 30. Juni 2019 erzielten 77% der verwalteten Fondsvermögen eine Outperformance gegenüber ihrer jeweiligen Benchmark. Im Vergleich dazu schnitten bis 31. Dezember 2018 66% besser ab als die Benchmark. Diese Steigerung war primär auf die Outperformance einiger Aktienstrategien zurückzuführen. Über den Fünfjahreszeitraum bis 30. Juni 2019 übertrafen 75% der verwalteten Fondsvermögen ihre Benchmark, eine Verbesserung gegenüber 63% bis 31. Dezember 2018. Über 80% der von GAM verwalteten Vermögen, die von Morningstar5 erfasst werden, übertrafen ihre jeweiligen Vergleichsgruppen in den Drei- und Fünfjahreszeiträumen bis 30. Juni 2019.

Veränderung der verwalteten Vermögen (CHF Mrd.)

Die verwalteten Vermögen im Private Labelling stiegen von CHF 76.1 Milliarden am Jahresende 2018 auf CHF 84.0 Milliarden per 30. Juni 2019. Bestehende Kunden sorgten für Nettozuflüsse von CHF 2.4 Milliarden, Markt- und Wechselkursbewegungen leisteten einen positiven Nettoeffekt von CHF 5.5 Milliarden.

Die flüssigen Mittel verringerten sich von CHF 328.2 Millionen per 31. Dezember 2018 auf CHF 251.3 Millionen. Hauptursachen dafür waren sowohl Kompensationszahlungen für das Geschäftsjahr 2018 als auch aufgeschobene akquisitionsbezogene Zahlungen und Ausgaben im Rahmen des Restrukturierungsprogramms.

Das Tangible Equity betrug CHF 174.4 Millionen per 30. Juni 2019, verglichen mit CHF 184.6 Millionen am Jahresende 2018. Dieser Rückgang ist im Wesentlichen auf den IFRS Konzernverlust im ersten Halbjahr 2019 zurückzuführen.

Die Gruppe strebt Dividendenzahlungen von mindestens 50% des operativen Reingewinns an.

Am 30. Juli 2019 hat GAM die ARBF-Liquidation abgeschlossen. Zu diesem Zeitpunkt wurden durchschnittlich 100.5%4 des Nettoinventarwerts der zu Beginn der Liquidation gehaltenen Beträge in den jeweiligen Fonds an die Kunden zurückbezahlt. Dies ist ein wichtiger Meilenstein für GAM.

Die oberste Priorität für GAM während des Liquidationsprozesses war es, maximale Liquidität und maximalen Wert für die Anleger zu erzielen und eine faire Behandlung aller Kunden sicherzustellen. Entschlossenes Handeln war aus Sicht von GAM die einzig richtige Vorgehensweise. Die Wahrung von höchsten Sorgfaltsstandards bei der Verwaltung der Vermögenswerte ist für GAM zentral. Das Unternehmen ist sich deshalb bewusst, dass es für alle ihre Anspruchsgruppen ein schwieriges Jahr war, einschliesslich ihrer Kunden, die in die ARBF-Strategien investiert waren. GAM ist jedoch überzeugt, die richtigen Massnahmen ergriffen zu haben. Die Liquidation der Fonds wurde bekanntgegeben, sobald erkannt wurde, dass eine faire Behandlung der Kunden durch ein anderes Vorgehen nicht hätte gewährleistet werden können. Die Verrechnung von Verwaltungsgebühren für die betroffenen Fonds wurde sofort eingestellt. Auch hinsichtlich der Prognosen für die Rückzahlungsintervalle war GAM transparent und erreichte fast alle diese Meilensteine termingerecht. Durch diese Massnahmen konnten die Vermögen der Kunden, welche in ARBF investiert waren, geschützt werden.

GAM fokussiert jetzt auf die künftige Ausrichtung seines Geschäfts, und während das Unternehmen nach wie vor zur Erkenntnis steht, dass ein grobes Fehlverhalten seitens Tim Haywoods vorlag, ist es mit ihm übereingekommen, dass basierend auf dem heutigen Kenntnisstand keine Partei die andere verklagen wird.

GAM hat mit der ZKB eine Vereinbarung über den Verkauf der Edelmetall- und Geldmarktfonds mit verwalteten Vermögen von insgesamt CHF 2.2 Milliarden per 30. Juni 2019 abgeschlossen. Der erwartete Marktpreis beträgt CHF 14.0 Millionen und wird bei Abschluss der Transaktion in bar bezahlt. Da die ZKB bereits eine starke Position in diesem Bereich hat, ist GAM überzeugt, dass die Kunden von dieser Transaktion profitieren werden. Im Rahmen seines Private-Labelling-Geschäfts wird GAM auch weiterhin als Management Company agieren, während die ZKB für die Verwaltung und den Vertrieb der Fonds verantwortlich sein wird. Der Abschluss der Transaktion ist im dritten Quartal 2019 geplant.

Es ist weiterhin von einem volatilen Marktumfeld auszugehen. Daher dürften die Kunden vorsichtig und preissensibel bleiben. Mit ihren einzigartigen Anlagestrategien und globalen Vertriebskapazitäten ist GAM jedoch gut aufgestellt, um die Kunden beim Erreichen ihrer Anlageziele zu unterstützen. Wie bereits angekündigt, erwartet GAM, dass der operative Gewinn vor Steuern für das Gesamtjahr 2019 aufgrund erheblich geringerer verwalteter Vermögen deutlich unter jenem für das Gesamtjahr 2018 liegen wird. GAM konzentriert sich weiter auf die Stabilisierung und Vereinfachung des Geschäfts, insbesondere auf jene Bereiche, in denen das Unternehmen über ausgewiesene Fachkompetenz verfügt und die zur Erwirtschaftung attraktiver Aktionärsrenditen beiträgt.

2Ohne verwaltete Vermögen von CHF 1.0 Milliarden im Zusammenhang mit der ARBF-Liquidation per 30. Juni 2019.

3Ohne die im ersten Halbjahr 2019 liquidierten ARBF-Vermögen von CHF 0.5 Milliarden.

4Sie entsprechen dem vermögensgewichteten Durchschnitt des Betrags für jeden Fonds, der an die Anleger zurückgezahlt wurde, in Prozent der Nettovermögenswerte des entsprechenden Fonds per 3. September 2018 für die in Luxemburg und auf den Cayman Islands domizilierten Fonds und per 4. September 2018 für die Fonds mit Domizil in Irland. Die Prozentzahl der Vermögenswerte, die an Anleger zurückgezahlt werden, liegt je nach Fonds zwischen 99.7% und 101.4%.

5Die Zuordnung zu einer Vergleichsgruppe beruht auf der «branchenüblichen» direkten Sektorenklassifizierung von Morningstar. Die Anteilsklasseneinstellungen in Morningstar wurden so gewählt, dass für jeden einzelnen Fonds einer bestimmten Vergleichsgruppe die älteste thesaurierende institutionelle Anteilsklasse erfasst wurde.

Die Ergebnisse der GAM Holding AG für das erste Halbjahr 2019 werden Medien, Analysten und Investoren am 30. Juli 2019 um 8.30 Uhr (MEZ) als Webcast präsentiert. Sämtliche Dokumente zu den Ergebnissen (Präsentation, Halbjahresbericht 2019 und Medienmitteilung) stehen auf www.gam.com/dezur Verfügung.

| 17. Oktober 2019 | Zwischenbericht für das dritte Quartal 2019 |

| 20. Februar 2020 | Jahresergebnisse 2019 |

| 23. April 2020 | Zwischenbericht für das erste Quartal 2020 |

| Media Relations: | Investor Relations: | |||

| Marc Duckeck | Patrick Zuppiger | |||

| T +41 (0) 58 426 62 65 | T +41 (0) 58 426 31 36 | |||

| Tobias Plangg | Jessica Grassi | |||

| T +41 (0) 58 426 31 38 | T +41 (0) 58 426 31 37 | |||

Besuchen Sie uns unter: : www.gam.com

Folgen Sie uns auf: Twitter, LinkedIn

GAM ist eine führende unabhängige, reine Vermögensverwaltungsgruppe. Das Unternehmen bietet aktive Anlagelösungen und -produkte für Institutionen, Finanzintermediäre und Privatkunden an. Das Investment-Management-Kerngeschäft wird durch eine Private-Labelling-Sparte ergänzt, die Management-Company- und andere unterstützende Dienstleistungen für Dritte umfassen. GAM beschäftigt rund 860 Mitarbeitende in 14 Ländern und betreibt Anlagezentren in London, Cambridge, Zürich, Hongkong, New York, Mailand und Lugano. Die Vermögensverwalter werden von einem umfassenden weltweiten Vertriebsnetz unterstützt. Per 30. Juni 2019 verwaltet die Gruppe Vermögen von CHF 136.1 Milliarden (USD 139.6 Milliarden). Die sich zu diesem Zeitpunkt in Liquidation befindlichen verwalteten Vermögen in den ARBF-Strategien von CHF 1.0 Milliarden sind in dieser Zahl nicht enthalten.

Die Aktien von GAM (Symbol «GAM») mit Sitz in Zürich sind an der SIX Swiss Exchange notiert und Teil des Swiss Market Index Mid (SMIM; bis zum 20. September 2019).

Diese Medienmitteilung der GAM Holding AG («die Gesellschaft») beinhaltet zukunftsgerichtete Aussagen, welche die Absichten, Vorstellungen oder aktuellen Erwartungen und Prognosen der Gesellschaft über ihre zukünftigen Geschäftsergebnisse, finanzielle Lage, Liquidität, Leistung, Aussichten, Strategien, Möglichkeiten sowie über das Geschäftsumfeld, in welchem sie sich bewegt, widerspiegeln. Zukunftsgerichtete Aussagen umfassen alle Ereignisse, die keine historischen Fakten darstellen. Die Gesellschaft hat versucht, diese Aussagen durch die Verwendung von Worten wie «könnte», «wird», «sollte», «erwartet», «beabsichtigt», «schätzt», «sieht voraus», «glaubt», «versucht», «plant», «prognostiziert» und ähnlichen Begriffen zu kennzeichnen. Solche Aussagen werden auf der Grundlage von Schätzungen und Erwartungen gemacht, welche sich als falsch herausstellen können, obwohl die Gesellschaft sie im jetzigen Zeitpunkt als angemessen erachtet.

Diese zukunftsgerichteten Aussagen unterliegen Risiken, Unsicherheiten, Annahmen und anderen Faktoren, die dazu führen können, dass das tatsächliche Geschäftsergebnis, die finanzielle Lage, Liquidität, Leistung, Aussichten und Möglichkeiten der Gesellschaft sowie der Märkte, welche die Gesellschaft bedient oder zu bedienen beabsichtigt, wesentlich von diesen zukunftsgerichteten Aussagen abweichen können. Wichtige Faktoren, die zu solchen Abweichungen führen können, sind unter anderem: Veränderungen des Geschäfts- oder Marktumfelds, legislative, steuerliche oder regulatorische Entwicklungen, die allgemeine wirtschaftliche Lage sowie die Möglichkeiten der Gesellschaft, auf Entwicklungen in der Finanzdienstleistungsindustrie zu reagieren. Zusätzliche Faktoren können die tatsächlichen Resultate, Leistungen oder Errungenschaften wesentlich beeinflussen. Die Gesellschaft übernimmt ausdrücklich keine Verpflichtung und beabsichtigt auch nicht, Aktualisierungen oder Korrekturen irgendwelcher in dieser Medienmitteilung enthaltener zukunftsgerichteter Aussagen vorzunehmen oder Änderungen in den Erwartungen der Gesellschaft oder Änderungen von Ereignissen, Bedingungen und Umständen, auf welchen diese zukunftsgerichteten Aussagen basieren, mitzuteilen, soweit dies nicht durch anwendbares Recht oder regulatorische Bestimmungen vorgeschrieben ist.