Anleger, die in Schweizer Franken kalkulieren, müssen eine andere Sichtweise einnehmen, sagt Andrea Quapp, Lead Investment Director, Multi-Asset Class Solutions (MACS), Kontinentaleuropa.

14. Dezember 2023

Die Sichtweise aus der Schweiz ist öfters etwas anders – auch beim Anlegen. In den vergangenen Jahren dominierten Wachstumstitel, wie z.B. die US-Tech-Unternehmen wie Apple, Amazon und Co. das Börsengeschehen. Doch deren hohen Kursgewinne erfolgen in Dollar. Für einen Frankenanleger relativiert sich diese Wertentwicklung, wenn man bedenkt, dass der Dollar gegenüber dem Franken seit der Jahrtausendwende rund die Hälfte seines Wertes eingebüsst hat. Angesichts dieser Ausgangslage stellt sich dem in Franken rechnenden Investoren die Frage: Welches Risiko gehe ich ein, wenn ich mein Portfolio global diversifiziere -und erreiche ich damit überhaupt einen Wertvorteil?

Unter anderem aufgrund der tieferen Inflationsraten in der Schweiz im Vergleich zum Ausland hat der Franken über die Zeit an Stärke gewonnen. Nach einer Phase der starken Aufwertung zwischen 2007 und 2011 blieb der reale Wert des Frankens zum Dollar in den vergangenen Jahren aber eher stabil. Das nominelle Wachstum der Volkswirtschaften ist im Ausland vielfach höher, folglich sollten man von Aktien-Investitionen in diesen Märkten profitieren können. Bei Investitionen in festverzinsliche Anlageklassen kann die Abwertung der Fremdwährung aber ein Nachteil sein. Für einen Frankeninvestor sind Fremdwährungen daher eher von taktischer Relevanz. In Zeiten von tiefer Korrelation von Kapitalmärkten und Währungen kann der Anteil an Fremdwährungen in grösserem Umfang sinnvoll sein.

Frankenstärke von Nationalbank immer unter Beobachtung

In den vergangenen Monaten wertete sich der Franken wieder auf. Es scheint, dass die Schweizerischen Nationalbank (SNB) dies durchaus über einen überschaubaren Zeithorizont toleriert. Ein starker Franken senkt die Preise der Importe und damit die Inflationsrate – aber gleichzeitig auch den Wert der hohen Devisenbestände, welche die SNB in den vergangenen Jahren angehäuft hat, um den Franken zu schwächen. Denn lange Zeit galt für die SNB das Mantra: Wertete sich der Franken übermässig auf, springt die Notenbank ein und kauft Devisen. Der Paradigmenwechsel kam mit der ersten Leitzinserhöhung im Juni 2022.

Neben der Notenbankpolitik und der Konjunktur der einzelnen Wirtschaftsräume spielt die geopolitische Lage eine entscheidende Rolle. In Zeiten von Unsicherheit sind «sichere Häfen» wie der Franken gesucht. Solche Fluchtbewegungen haben ihre Ursache meist in «Black Swan» Ereignissen – also Geschehnissen, die niemand vorausgesehen hat. Das jüngste Beispiel ist der Angriffskrieg Russlands auf die Ukraine. Vom 20. Februar 2022 bis Ende September 20221 verlor der Euro gegenüber dem Schweizer Franken 22 % an Wert. Weder der Zeitpunkt noch das Ausmass dieser Veränderung war vorhersehbar. Das gilt aber auch für die Gegenbewegung: Vom September 2022 bis zum Jahrestag des Kriegsausbruchs stieg der Euro wieder um de facto denselben Prozentsatz2.

Gewisse Branchen fehlen im Heimmarkt

Die SNB hat anlässlich eines Geldmarkt-Apéro 2021 folgendes festgehalten: «Der Devisenmarkt ist heute ein sogenannter ‘fast-paced electronic market’; hochfrequent, elektronisch und komplex. Veränderungen des Wechselkurses wirken sich in einer kleinen, offenen Volkswirtschaft wie der Schweiz massgeblich auf die Teuerung und die Konjunktur aus und müssen daher auch bei der Gestaltung der Geldpolitik berücksichtigt werden.»

Ungefähr 40 % der Schweizer Unternehmen sichern ihre Fremdwährungsengagement ab. Ausser bei Schockereignissen, bei denen es zu einer unmittelbaren regelrechten Exportstarre kommt, überkompensiert die Anpassungsfähigkeit und Flexibilität der Unternehmen durch Produktivitätsgewinne wie auch die Preismacht der Hersteller jedoch eine Schweizer Franken Aufwertung. Mit einem starken Franken können die Schweizer Unternehmen in der Regel gut umgehen – bis auf Ausnahmen, ausgelöst durch überraschende Entscheide wie Anfang 2015, als die SNB den Mindestkurs zum Euro aufhob.

Bei der Kursentwicklung der Werte im Schweizer Hauptindex SMI gibt es kaum eine Korrelation zu den Franken-Bewegungen. Anleger erhalten mit einem Engagement in multinationale Schweizer Grossunternehmen bereits eine gewisse internationales Diversifikation. Unternehmen wie Nestlé erzielen weit über 95 % der Einnahmen ausserhalb des Heimmarktes. Doch zahlreiche wachstumsstarke Branchen wie Technologie und Rohstoffe finden sich in der Schweiz nur wenig. Um deren Potenzial zu nutzen, muss der Frankeninvestor seine «Heimat» in der Regel verlassen.

Wir als Investor sollten aber stets die eigene Prognosefähigkeit hinterfragen und erkennen, wo wir weniger genaue Schätzungen vornehmen können. Für eine möglichst optimierte Vermögensallokation gibt es zahlreiche berechenbarere Renditequellen mit niedriger Volatilität zu den Anlageklassen Aktien, Renten, indirekte Immobilienanlagen sowie zur Glättung der Portfolioschwankungen in Satelliteninvestitionen wie Private Equity, aktiv verwalteten Hedge-Funds-Strategien und indirekte Infrastrukturanlagen.

Der Schweizer Franken: langfristig eine Erfolgsstory

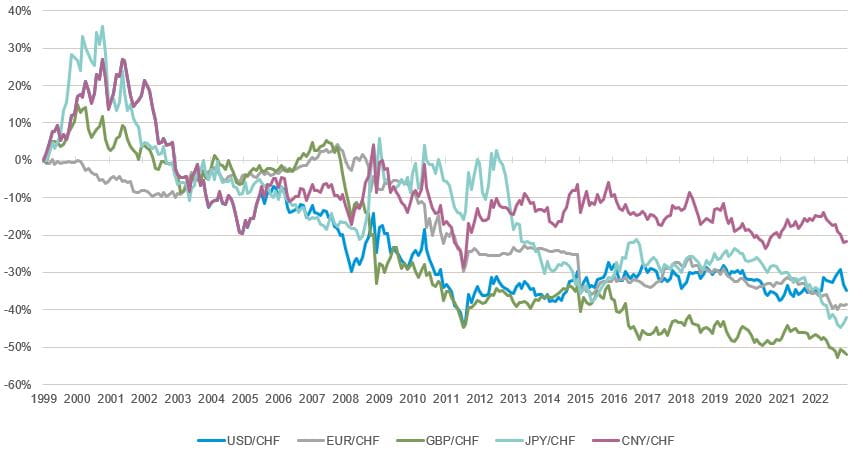

Der Schweizer Franken im Vergleich

Entwicklung Währungspaare von 1999 - 2022

2Quelle: Bloomberg, ab dem 22. Februar 2023.

Die hierin enthaltenen Informationen dienen lediglich zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Es wird keine Haftung für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen übernommen.Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von jedem Portfolio gehalten und stellen weder Empfehlungen der Portfoliomanager noch eine Garantie für die Erreichung der Ziele dar. Die hier beschriebenen spezifischen Investitionen stellen nicht alle von GAM getroffenen Investitionsentscheidungen dar. Der Leser sollte nicht davon ausgehen, dass die identifizierten und besprochenen Anlageentscheidungen profitabel waren oder sein werden. Die hierin enthaltenen Hinweise auf spezifische Anlageempfehlungen dienen lediglich der Veranschaulichung und sind nicht notwendigerweise repräsentativ für Anlagen, die in der Zukunft getätigt werden.

Der Swiss Market Index (SMI) ist der wichtigste Aktienindex in der Schweiz und umfasst die 20 grössten Titel aus dem Swiss Performance Index (SPI), dem Gesamtaktienindex der Schweiz, der fast alle an der SIX Swiss Exchange kotierten Titel umfasst. Der SMI deckt rund 80% der Gesamtkapitalisierung des Schweizer Aktienmarktes ab. Anleger können nicht direkt in Indizes investieren. Indizes werden nicht verwaltet und es fallen keine Verwaltungsgebühren, Transaktionskosten oder andere mit den Fonds verbundene Kosten an. Daher sind Vergleiche mit Indizes nur bedingt möglich.

Dieses Material enthält zukunftsgerichtete Aussagen, die sich auf die Ziele, Möglichkeiten und die zukünftige Entwicklung des US-Marktes im Allgemeinen beziehen. Zukunftsgerichtete Aussagen können durch die Verwendung von Wörtern wie "glauben", "erwarten", "antizipieren", "sollten", "geplant", "geschätzt", "potenziell" und anderen ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen in der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.