Die Mitte der 1970er Jahre aufkommende aktienbasierte Vergütung galt einst als das goldene Ei, das nur darauf wartete, ausgezahlt zu werden. Pieran Maru von GAM Investments erörtert, warum man derzeit bei aktienbasierten Vergütungen zurückhaltender ist, und geht auf einige der damit verbundenen Herausforderungen ein.

30. August 2022

Die aktienbasierte Vergütung (stock-based compensation/SBC) ermöglicht es Unternehmen, möglichst hohe Beträge an flüssigen Mitteln zu reinvestieren, um das Wachstum voranzutreiben und gleichzeitig Managementtalente anzuziehen und zu halten, indem Mitarbeiter von der Wertsteigerung zukünftiger Aktienkurse profitieren. Nach Angaben des National Center for Employment Ownership erhielten im Jahr 1990 weniger als 1 Million Angestellte Aktienoptionen; im Jahr 2000 waren es bereits rund 10 Millionen. Trotz der negativen Auswirkungen der Dotcom-Blase und der Änderungen der Rechnungslegungsvorschriften im Jahr 2006, die die Unternehmen dazu verpflichteten, die aktienbasierte Vergütung als Aufwand zu verbuchen, gewann sie weiter an Zugkraft, so dass aktuell nahezu alle börsennotierten Unternehmen das Instrument der aktienbasierten Vergütung einsetzen.

Weshalb haben wir bezüglich der SBC derzeit Bedenken? Während die SBC dazu dient, die Arbeitnehmer an den Arbeitgeber zu binden, kann ein Rückgang des Aktienkurses und damit des Wertes der SBC einen gegenteiligen Effekt bewirken, der durch den derzeitigen Anstieg der Lebenshaltungskosten noch verstärkt wird. Angesichts der angespannten Lage auf dem Markt für Fachkräfte in der Softwarebranche wird die Mitarbeiterfluktuation voraussichtlich steigen, was wiederum die Arbeitgeber unter Druck setzt, den Anteil von Geldzahlungen für Neueinstellungen und die Mitarbeiterbindung zu erhöhen. Höhere Geldzahlungen würden sich negativ auf die Gewinnspannen, den Gewinn pro Aktie (EPS) und den freien Cashflow (FCF) auswirken, während das Angebot zusätzlicher SBC als Anreiz für die Mitarbeiter den Wert für die Aktionäre weiter verwässern würde.

Es existieren unterschiedliche Arten der SBC. Die beiden gängigsten sind Aktienoptionen sowie gesperrte Anrechte auf Aktien (Restricted Stock Units/RSUs). Aktienoptionen berechtigen den Mitarbeiter zum Kauf von Aktien zu einem Preis, der am Tag der Optionsgewährung festgelegt wird. Der Mitarbeiter hat anschliessend eine festgelegte Zeitspanne, um die Optionen auszuüben, meist ein Jahr nach dem Tag der Gewährung. Bei RSUs hingegen werden dem Mitarbeiter Anrechte auf Aktien gewährt, die zu einem in vorhinein festgelegten Zeitpunkt unverfallbar werden. RSUs werden häufig als die bessere Option für den Mitarbeiter betrachtet, da bei deren Ausgabe keine Geldzahlungen erfolgen.

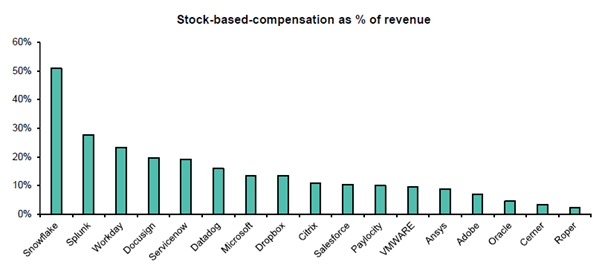

Abbildung 1 verdeutlicht die Verbreitung der SBC nicht nur bei wachstumsstarken Softwareunternehmen wie Snowflake, bei denen die SBC einen überdurchschnittlichen Anteil von ~50 % des Umsatzes erreicht, sondern auch bei eher substanzwertorientierten Unternehmen wie Cisco, wo die SBC zweistellige Werte erreicht. Dies zeigt, welchen Einfluss die SBC auf den breiteren Softwaremarkt haben kann.

Insgesamt schätzen wir das Instrument der SBC unverändert als integralen Bestandteil von wachstumsstarken Softwareunternehmen ein. Wir erwarten jedoch, dass die Unternehmen die Kontrolle über die SBC verschärfen werden. In Vorbereitung auf einen potenziellen Konjunkturabschwung haben einige grosse Technologieunternehmen bereits eine Verlangsamung der Neueinstellungen oder einen Einstellungsstopp angekündigt, was wiederum zu einer Verringerung des SBC-Wachstums beitragen dürfte.

Die in diesem Dokument enthaltenen Informationen dienen lediglich zu Informationszwecken und stellen keine Anlageberatung dar. Die in diesem Dokument enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Für die Richtigkeit und Vollständigkeit der Informationen wird keine Haftung übernommen. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für zukünftige Ergebnisse oder aktuelle oder zukünftige Trends. Die genannten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung zu verstehen. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen, und werden nicht notwendigerweise von irgendeinem Portfolio gehalten oder stellen Empfehlungen der Portfoliomanager dar. Es gibt keine Garantie dafür, dass die Prognosen eintreffen werden.