Angesichts der Verlagerung des Kapitals von öffentlichen auf private Märkte und des Trends, dass wachstumsstarke Unternehmen länger privat bleiben, erklärt Christian Munafo von Liberty Street Advisors, wie Anleger diese dynamischen, innovativen und ertragsreichen US-Unternehmen in ihren aufregendsten Entwicklungsphasen nutzen können.

25. Juni 2024

In den letzten zehn Jahren haben wir eine dramatische Verlagerung des Kapitals von öffentlichen auf private Märkte beobachtet. Während die meisten von Risikokapital (VC) unterstützten Unternehmen in der Vergangenheit den Grossßteil ihrer Kapitalzuwächse an börsennotierten Märkten mit breitem Zugang zu Anlegern generiert haben, bleiben diese disruptiven wachstumsstarken Unternehmen heute länger privat, während sie mit privatem Eigentum mit weitaus geringerem Zugang zu Anlegern skalieren. Darüber hinaus wurden in der Vergangenheit zwei Drittel der privaten Innovationsunternehmen übernommen, statt sie öffentlich aufzulisten. Infolgedessen befindet sich ein Grossßteil der Wachstumschancen für Anleger, die sich auf börsennotierte Aktien von Unternehmen beschränken, nicht mehr in Reichweite.

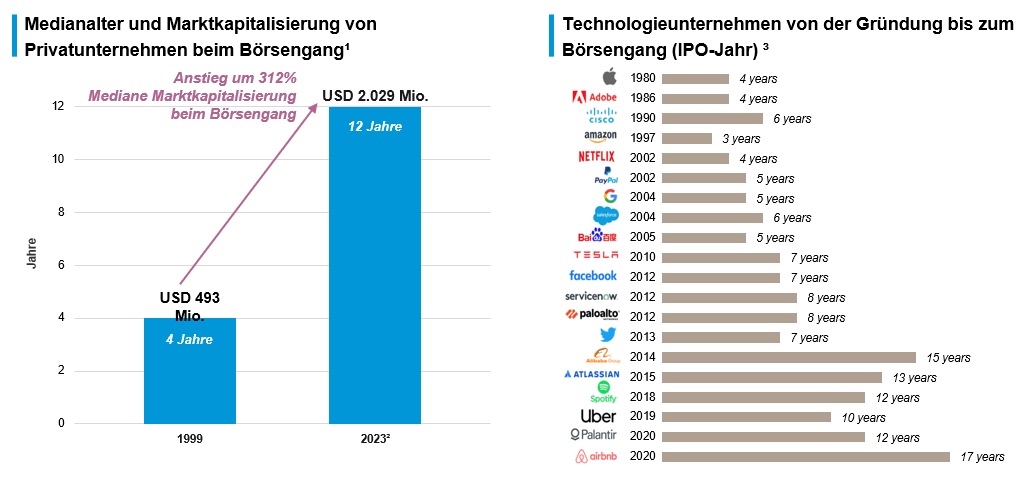

Während diese dynamischen Unternehmen auf dem Privatmarkt florieren und schnell wachsen, ist die Zahl der börsennotierten Unternehmen an den US-Börsen in den letzten 25 Jahren erheblich zurückgegangen. Dieser Trend ist vor allem auf eine Kombination aus neuen Vorschriften und dem JOBS Act von 2012 zurückzuführen, die die Möglichkeiten der Unternehmen zur Kapitalbeschaffung im privaten Bereich ausweiteten. Wie die nachstehende Grafik zeigt, verbleiben Unternehmen heute viel länger in Privatbesitz und schätzen ihren Wert stärker als die aufstrebenden Innovatoren vor zwei oder drei Jahrzehnten.

Länger privat bleiben

Unternehmen verlassen die Privatmärkte als größere Unternehmen

Logos sind Marken ihrer jeweiligen Eigentümer und dienen zur Veranschaulichung und dürfen nicht als Bestätigung oder Sponsoring von GAM aufgefasst werden.

Weitere Informationen finden Sie unter „Wichtige Offenlegungen und Informationen“ am Ende dieses Dokuments.

Das Ergebnis war, dass viele Aktienanleger nun das Wachstumspotenzial disruptiver, privater, innovationsgetriebener Unternehmen – viele mit bewährten Geschäftsmodellen und bereits im Gewinn – in den spannendsten Phasen ihrer Entwicklung verpassen mussten.

Aufbauend auf einem Jahrzehnt der Ausweitung des Zugangs von Anlegern in den USA – und in jüngerer Zeit auch in Australien und Asien – zur privaten Innovationswirtschaft durch die GAM-LSA-Private-Shares-Strategie freuen wir uns darauf, die Strategie Anlegern in Europa anbieten zu können. In der Zwischenzeit konzentrieren wir uns weiterhin darauf, unser umfangreiches firmeneigenes Origination-Netzwerk zu nutzen, um führende, wachstumsstarke Privatunternehmen zu einem späteren Zeitpunkt zu identifizieren und darauf zuzugreifen, da sie unserer Meinung nach attraktive risikobereinigte Renditen erzielen können.

Erschliessen Sie sich ein breites, potenzielles Chancenspektrum

Heute sind mehr als 75 % der US-Unternehmen, die einen Umsatz von mindestens 100 Mio. USD erzielen, privat. Dies entspricht einem grösseren Anteil der Gesamtwirtschaft als je zuvor (Quelle: Liberty Street Advisers). Genauer gesagt gibt es in den USA rund 15.000 im Spätstadium tätige VC-besicherte Unternehmen, die einen Verkehrswert von über 1 Billion USD darstellen. Daher könnten Anleger, die nicht in der Lage sind, auf diese dynamischen, ertragsreichen und wachstumsstarken Unternehmen zuzugreifen, während sie sich noch in privater Hand befinden, die Gelegenheit völlig verpassen, in diese Unternehmen zu einem bestimmten Zeitpunkt zu investieren. Darüber hinaus sind wir der Ansicht, dass unser Fokus auf Private-Innovation-Unternehmen in der Spätphase, die bereits bedeutende operative Kennzahlen mit bewährten Geschäftsmodellen, erfahrenen Anlegersyndikaten, erfahrenen Betreibern und einer starken Governance generieren, den Weg für ein attraktives risikobereinigtes Renditepotenzial ebnet.

Überbrückung der Liquiditätsspaltung

Die strukturelle Illiquidität und Ineffizienz der Privatmärkte schafft für diese Unternehmen häufig attraktive Einstiegsmöglichkeiten unter normalen Marktbedingungen. In Phasen mit erhöhter Marktvolatilität und makroökonomischer Unsicherheit erhöht sich die Fähigkeit, günstige Konditionen auszuhandeln – aufgrund der Kombination aus Nebenkapital und erhöhter Liquiditätsnachfrage. Infolgedessen gibt es derzeit aufgrund des Ungleichgewichts zwischen Angebot und Nachfrage eine beträchtliche Menge an attraktiven Chancen, die in absehbarer Zukunft wahrscheinlich bestehen bleiben werden. Dadurch entsteht eine unserer Meinung nach aussergewöhnliche Zeit für Kapitaleinsatz. Dennoch beobachten wir auch verschiedene Marktsignale, die unserer Meinung nach auf eine positive Stimmungsänderung hindeuten, was für die Eigentümer dieser führenden Vermögenswerte im nächsten Zyklus ein gutes Zeichen sein dürfte. Insgesamt sehen wir zwar nach wie vor Chancen, in dieser Anlageklasse signifikante Renditen zu erzielen, aber es ist wichtig, die Liquiditätsbedingungen zu verstehen, bevor man in Spätphasen-VC investiert. Um dieses Problem zu lösen und Anlegern ein verbessertes Liquiditätsprofil zu bieten, bietet die am australischen Markt verfügbare GAM-LSA-Private Shares-Strategie eine tägliche Antrags- und vierteljährliche Rücknahmefunktion, mit der bis zu 5 % des Fonds pro Quartal zurückgegeben werden können.

VC – ein Nährboden für zukünftige Champions und Disruptoren

Sieben der heute grössten US-Unternehmen mit Marktkapitalisierung haben als ehrgeizige Ideen auf der Suche nach einer frühzeitigen VC-Finanzierung begonnen. Da diese Unternehmen mittlerweile zu etablierten Unternehmen geworden sind – was häufig zu weniger Innovation führt –, sehen wir das Erscheinen der nächsten Generation von Disruptoren, darunter einige, die völlig neue Märkte schaffen könnten. Wir unterstützen zwar das gesamte VC-Ökosystem, sind jedoch der Ansicht, dass die späten VC-Unternehmen Anlegern die attraktivste risikobereinigte Chance bieten, um potenziell von der nächsten Innovationswelle in Bereichen wie generative Künstliche Intelligenz (KI), Cybersicherheit und Weltraumwirtschaft zu profitieren.

VC-gestützte Unternehmen treiben globale Innovationen voran …

Logos sind Marken ihrer jeweiligen Eigentümer und dienen zur Veranschaulichung und dürfen nicht als Bestätigung oder Sponsoring von GAM aufgefasst werden.

Weitere Informationen finden Sie unter „Wichtige Offenlegungen und Informationen“ am Ende dieses Dokuments.

Der Privatmarktbranche gewidmet

Nach der Entwicklung vertrauenswürdiger Beziehungen zu den Teilnehmern des gesamten Spektrums – von Unternehmern, VC-Dealern und Private-Equity-Unternehmen bis hin zu Experten für Netzwerke der IT-Branche – haben wir unsere umfassende Fähigkeit unter Beweis gestellt, direkt in Unternehmen zu investieren, anstatt den unserer Ansicht nach viel weniger effizienten Ansatz eines Dachfonds zu verfolgen, der anderswo eingesetzt wird. Durch die Umsetzung einer Kombination aus Anlagetaktiken, die Sekundärtransaktionen und die Teilnahme an neuen Finanzierungsrunden umfasst, versuchen wir, hochwertige Wertpapiere in führenden Unternehmen zu attraktiven Preisen zu erwerben. Wichtig ist, dass wir dank unserer langjährigen Beziehungen im gesamten VC- und Wachstumsökosystem und unserer umfangreichen Transaktionserfahrung verschiedene Verwerfungen und die Ineffizienz an den Privatmärkten optimieren können, indem wir günstige Bedingungen für unsere Anleger aushandeln.

Wertvolle Portfoliodiversifikation mit geringer Korrelation

In den letzten zehn Jahren haben wir einen disziplinierten, prozessorientierten Ansatz auf institutioneller Ebene entwickelt, der sich auf einen umfassenden Due-Diligence-Rahmen stützt, um unsere Anlagenauswahl und die Strukturierung unserer Transaktionen zu optimieren – mit dem Ziel, diversifizierte Portfolios mit attraktiven risikobereinigten Renditemerkmalen aufzubauen. Und wenn wir investieren, denken wir in der Regel mehrere Jahre in die Zukunft und nicht an mehrere Quartale. Dadurch konzentrieren wir unsere Anlagen auf Disruptoren in der Spätphase, die unserer Meinung nach in den nächsten drei bis vier Jahren aussteigen werden. Anders gesagt: Wir sind Investoren, nicht Trader. Obwohl viele der von uns angestrebten Unternehmen ähnliche oder in einigen Fällen deutlich attraktivere operative Kennzahlen aufweisen als Small- bis Mid-Cap-Wachstumsunternehmen an den öffentlichen Märkten, sind wir der Ansicht, dass der Privatmarkt mit einer geringeren Volatilität und einer geringeren Korrelation als börsennotierte Märkte verbunden ist, was eine attraktive Diversifikation für den Portfolioaufbau der Anleger sein kann. Obwohl die Risiken einer Anlage die Inkonsistenz des Cashflows und Veränderungen im Wettbewerbsumfeld umfassen, da dynamische Unternehmen wachsen, sind wir der Ansicht, dass ein strategischer Ansatz zur Steuerung dieser Risiken, der durch Erfahrung, Know-how und die Erkenntnisse zur effektiven Bewältigung der Anlageklasse untermauert wird, ein starkes Angebot darstellt, um attraktive langfristige Renditen aus wachstumsstarken privaten Innovationsunternehmen in der Spätphase zu erzielen.

Die Strategie GAM LSA Private Shares wird nur zur Veranschaulichung erwähnt und ist derzeit nicht für Anlagen in Europa verfügbar. Die hierin enthaltenen Informationen dienen ausschließlich zu Informationszwecken und stellen keine Anlageberatung dar. Die in diesem Dokument enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln den Standpunkt von GAM im aktuellen wirtschaftlichen Umfeld wider. Für die Richtigkeit und Vollständigkeit der hier enthaltenen Informationen wird keine Haftung übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die genannten Finanzinstrumente dienen nur der Veranschaulichung, stellen nicht alle von GAM getroffenen Anlageentscheidungen dar und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die aufgeführten Wertpapiere wurden aus der Palette der von den Portfoliomanagern abgedeckten Wertpapiere ausgewählt, um dem Leser zu helfen, die vorgestellten Themen besser zu verstehen. Die darin enthaltenen Wertpapiere werden nicht notwendigerweise von einem Portfolio gehalten oder sind nicht notwendigerweise repräsentativ für Anlagen, die in Zukunft getätigt werden.

Es wird keine Garantie oder Zusicherung abgegeben, dass die Anlageziele erreicht werden. Der Wert von Anlagen kann sowohl fallen als auch steigen. Frühere Ergebnisse sind nicht unbedingt richtungsweisend für zukünftige Ergebnisse. Anleger könnten ihre Anlagen teilweise oder vollständig verlieren.

Diese Präsentation enthält zukunftsgerichtete Aussagen zu den Zielen, Chancen und der zukünftigen Entwicklung des US-Marktes im Allgemeinen. Zukunftsgerichtete Aussagen erkennt man an der Verwendung von Wörtern wie „glauben“, „erwarten“, „erwarten“, „sollten“, „geplant“, „geschätzt“, „potenziell“ und anderen ähnlichen Begriffen. Beispiele für zukunftsgerichtete Aussagen sind unter anderem Einschätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Alle unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, sich ändernde Wettbewerbsniveaus innerhalb bestimmter Branchen und Märkte, Änderungen von Zinssätzen, Änderungen von Gesetzen oder Vorschriften und andere wirtschaftliche, wettbewerbliche, staatliche, regulatorische und technologische Faktoren, die die Tätigkeit eines Portfolios beeinflussen und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsgerichteter Natur und beinhalten eine Reihe bekannter und unbekannter Risiken, Unsicherheiten und anderer Faktoren. Dementsprechend können die tatsächlichen Ergebnisse erheblich von jenen abweichen, die in solchen zukunftsgerichteten Aussagen widergespiegelt oder angenommen werden. Potenzielle Anleger werden darauf hingewiesen, sich nicht zu sehr auf zukunftsgerichtete Aussagen oder Beispiele zu verlassen. Weder GAM noch eines ihrer verbundenen Unternehmen oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen infolge neuer Informationen, Folgeereignisse oder sonstiger Umstände zu aktualisieren. Alle hier abgegebenen Erklärungen beziehen sich nur auf den Zeitpunkt ihrer Abgabe.