Multi-Asset - Eine Konzentration auf übergreifende Trends war wohl noch nie so notwendig wie heute

Dezember 2023

Da sich das Jahr 2023 dem Ende zuneigt, kann man davon ausgehen, dass es das zweite Jahr in Folge sein wird, in dem die künftige Entwicklung der Inflation und der Zinssätze die Investitionslandschaft dominierte. Das Jahr 2024 wird wohl kaum von der gleichen Aufmerksamkeit verschont bleiben. Ja, die Inflation in den USA geht zurück, aber nur relativ langsam, und die Kerninflation hält sich hartnäckig bei 4 %. Die US-Notenbank (Fed) wird daher in Alarmbereitschaft bleiben, da sie das Gefühl hat, dass ihre Aufgabe noch nicht ganz erledigt ist. Darüber hinaus könnte die offensichtliche Ohnmacht der Hauptwaffe der Fed, des Diskontsatzes, die US-Notenbank zu einer restriktiveren Haltung veranlassen, als die Anleger erwarten. Auch wenn die Zinssätze gestiegen sind (5,5 % zum Zeitpunkt der Erstellung dieses Berichts), ist der US-Arbeitsmarkt nach wie vor angespannt, denn die Arbeitslosenquote liegt bei nur 3,7 % und die Nominallöhne wachsen immer noch um über 4 % pro Jahr. Eine Rezession ist unter diesen Bedingungen also alles andere als offensichtlich, auch wenn der Immobilienmarkt ins Stocken geraten ist und die Zahlungsausfälle bei Kreditkarten zunehmen.

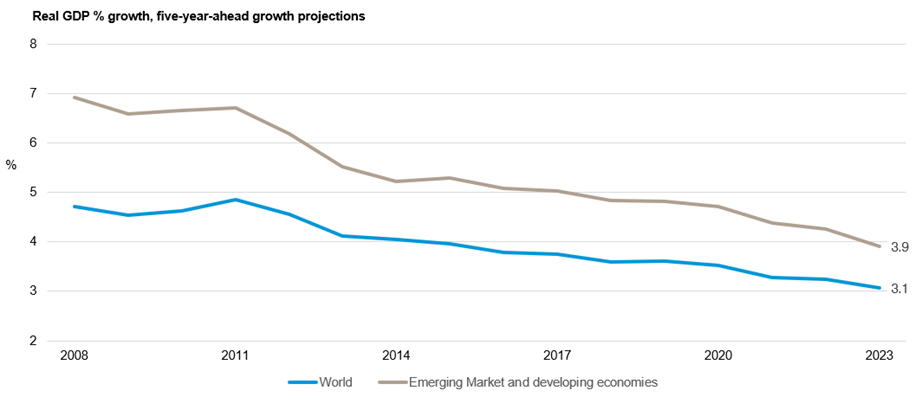

Abgesehen von den USA weist die chinesische Wirtschaft etwas weniger enttäuschende Zahlen auf, die sich fortsetzen könnten, wenn den Währungsbehörden weiterhin der Spagat gelingt, den Immobilienmarkt abzukühlen, ohne die Gesamtwirtschaft zusammenbrechen zu lassen. So ermutigend dies auch sein mag, nichts davon ändert wirklich etwas am längerfristigen Kalkül für die Weltwirtschaft, nämlich der säkularen Stagnation. Wie der Internationale Währungsfonds (IWF) in seinem jüngsten Weltwirtschaftsausblick feststellte, lag das weltweite BIP-Wachstum in den fünf Jahren vor der Pandemie im Durchschnitt bei fast 4 %, doch in den nächsten fünf Jahren wird es voraussichtlich nur noch durchschnittlich 3 % betragen (siehe Grafik). Anhaltende Ungleichheit, schrumpfende Erwerbstätigkeit, demografische Herausforderungen, Handelsprotektionismus und Klimawandel dürften das Wachstum stark belasten, selbst wenn die USA irgendwie der Rezession entgehen und China sich durchwursteln kann.

Die säkulare Stagnation bleibt das langfristige Wachstumsschicksal der Welt:

Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends.

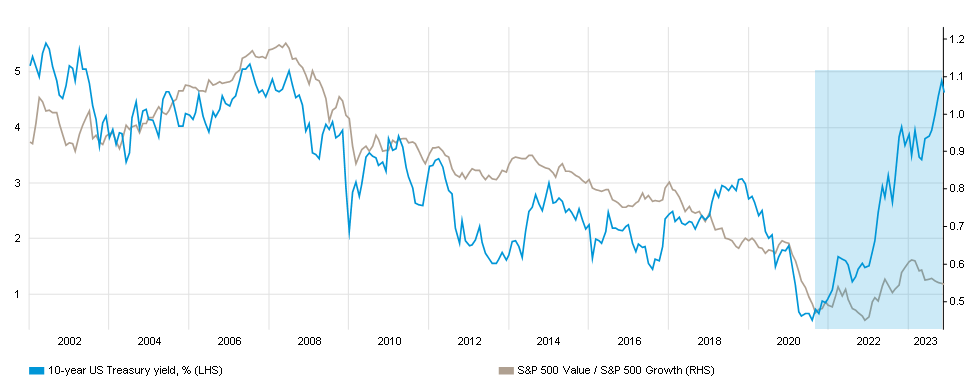

In diesem düsteren Wachstumskontext ist die gute Nachricht, dass sich die Inflation und damit auch die Zinssätze von den derzeitigen Niveaus aus allmählich beruhigen dürften. Womit wir bei den Märkten wären. In den USA - die die weltweiten Aktienindizes dominieren - werfen Aktien derzeit kaum mehr (Ertrags-)Rendite ab als Staatsanleihen. Damit sich dies ändert, muss es entweder zu einer Aktienkurskorrektur, einem Anstieg der Unternehmensgewinne oder einem deutlichen Rückgang der Anleiherenditen kommen. Nichts davon ist an sich unmöglich, aber eine Marktkorrektur und/oder ein langsamer Rückgang der Anleiherenditen bei nachlassenden Inflations- und Wachstumsaussichten scheinen wahrscheinlicher als ein Anstieg der Unternehmensgewinne. Zu diesem Zeitpunkt dürften zumindest US-Aktien relativ attraktiver werden als Anleihen, und Aktien aus Schwellenländern würden auch von dem damit verbundenen schwächeren US-Dollar profitieren, da der Welthandel grösstenteils in Dollar abgerechnet wird. Diese Entwicklungen sind jedoch keineswegs sicher. Die Märkte könnten einfach weiter angespannt bleiben, da die Spekulationen über Künstliche Intelligenz (KI) Technologieaktien weiterhin stützen. Eines der auffälligsten Merkmale des Jahres 2023 war die anhaltend starke Performance des Sektors angesichts höherer Zinsen, die nach buchhalterischer Logik zu einem Ausverkauf bei Aktien mit hohem Ertragsstrom führen sollten (siehe Grafik).

US-Wachstumswerte (sprich: Technologie), die von der Künstlichen Intelligenz angetrieben werden, haben sich besser entwickelt, obwohl die Renditen gestiegen sind:

Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends.

Ebenso könnte es einige Zeit dauern, bis die Anleiherenditen sinken. Es ist wichtig zu beachten, dass der Renditeanstieg in der zweiten Jahreshälfte 2023 zu einem erheblichen Teil auf die sogenannte "Laufzeitprämie" zurückzuführen ist, die das Risiko misst, das Anleger in Staatsanleihen sehen. Angesichts zunehmender geopolitischer Spannungen, ausgedehnter Haushaltsdefizite und einer hoffnungslos zerstrittenen US-Politik könnte es etwas länger dauern, bis sich ein niedrigerer Inflations- und Wachstumspfad im Jahr 2024 auf den Anleihemärkten bemerkbar macht. Angesichts dieses unsicheren Bildes ist ein professionelles Anlagemanagement, das sich auf übergeordnete Trends konzentriert, wohl noch nie so notwendig wie heute. Bewährte Argumente wie die Fähigkeit von Aktien, Anleihen, Immobilien und Bargeld im Laufe der Zeit zu übertreffen, sowie die zusätzlichen Möglichkeiten, die sie bieten, um von den Gewinnen aus der technologischen Innovation in den USA und dem Aufstieg Chinas und der Schwellenländer zu profitieren, bleiben bei einem ausreichend langen Anlagehorizont ungetrübt. Die kurzfristige Volatilität in den kommenden Monaten könnte die Anleger jedoch verunsichern und zu unbeabsichtigten Fehlern verleiten, die sie vom optimalen Weg zu ihren finanziellen Zielen abbringen. Hier kommen sorgfältig strukturierte Aktienstrategien mit ergänzenden Kapitalerhaltungsanlagen, die Volatilitätsphasen ausgleichen können, ins Spiel. Durch einen glücklichen Zufall bietet einer der Hauptgegenwinde für Aktien in naher Zukunft - hohe risikofreie kurzfristige Renditen - auch hervorragende Risiko-Ertrags-Eigenschaften, die ideal geeignet sind, die Volatilität von Aktien auszugleichen. Ein solcher Pragmatismus sowie ein aktiver Fokus auf Transparenz und Einfachheit in den Portfolios werden in den kommenden Monaten von entscheidender Bedeutung sein, wenn sich die beschriebenen Herausforderungen stellen.

Die hierin enthaltenen Informationen dienen nur zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen wird keine Haftung übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von jedem Portfolio gehalten und stellen weder Empfehlungen der Portfoliomanager noch eine Garantie für die Verwirklichung der Ziele dar.

Dieses Material enthält zukunftsgerichtete Aussagen in Bezug auf die Ziele, Möglichkeiten und die zukünftige Performance des US-Marktes im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "antizipieren", "sollten", "geplant", "geschätzt", "potenziell" und anderen ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Nichterfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen in der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.