Künstliche Intelligenz (KI) ist eine der disruptivsten Technologien unserer Zeit, aber einige der KI-getriebenen Aktien sind in ihrer Bewertung schwer zu rechtfertigen. Mark Hawtin von GAM Investments untersucht die KI-Investitionsblase und führt Beispiele aus der Geschichte an, in denen ein "Bau es und sie werden kommen"-Ansatz zu irrationalem Überschwang und Verlusten für viele Anleger, aber letztlich zu einigen langfristigen Gewinnen für Disruptoren führte.

02. November 2023

Klicken Sie hier, um den vollständigen Newsletter des Disruptive Strategist zu lesen.

In den 1800er Jahren erlebte das Vereinigte Königreich eine Eisenbahnblase, die durch intensive Spekulationen mit Eisenbahnaktien angetrieben wurde und 1846/47 ihren Höhepunkt erreichte. Der Glaube, dass die Eisenbahn den Transport und den Handel revolutionieren würde, und die Verfügbarkeit billiger Kredite führten dazu, dass in rasantem Tempo Gleise verlegt wurden, die von 100 Meilen im Jahr 1830 auf 1‘500 Meilen im Jahr 1840 anwuchsen und bis 1847 auf 6‘000 Meilen steil anstiegen, wodurch das grösste Eisenbahnnetz der Welt entstand1. Wie Andrew Odlyzko in seinem Buch «The Railway Mania of the 1860s and Financial Innovation» (Die Eisenbahnmanie der 1860er Jahre und die Finanzinnovation) darlegt, entspricht der investierte Betrag 25 % des BIP, was in heutigem Geld einer unglaublichen Summe von USD 4 Billionen entspricht.

Auf dem Höhepunkt der Blase wurden Hunderte von neuen Eisenbahngesellschaften gegründet, von denen viele auf unrealistischen Plänen für Strecken basierten, die nie gebaut werden würden. Investoren investierten viel Geld in Eisenbahnaktien und trieben deren Preise auf ein unhaltbares Niveau. Die Blase begann Ende 1845 zu platzen, als eine Reihe von Faktoren zusammenkam, die den Enthusiasmus der Anleger dämpften. Dazu gehörten eine Reihe aufsehenerregender Eisenbahnunglücke, Bedenken hinsichtlich der finanziellen Tragfähigkeit vieler der neuen Eisenbahngesellschaften und ein Anstieg der Zinssätze. Das Platzen der Eisenbahnblase führte zu einer Finanzkrise im Vereinigten Königreich, und viele Anleger erlitten hohe Verluste. Die Blase hatte jedoch auch eine Reihe von positiven Langzeiteffekten, darunter die Entwicklung eines landesweiten Eisenbahnnetzes, das das Wirtschaftswachstum ankurbelte.

Dieser Moment in der Geschichte kommt einem bekannt vor, vielleicht zuletzt in der Zeit des Internet-Booms und der Internet-Pleite von 1999-2002. Damals wurden Investitionen in Glasfaserkabel getätigt, um im Vorfeld der erwarteten Nachfrage nach Internetdiensten riesige Kapazitäten aufzubauen. Auch hier waren die Investitionsausgaben von epischem Ausmass. Im Jahr 1996 wurden in den USA eine Million Meilen Glasfaserkabel verlegt. Nach Angaben der Federal Communications Commission stieg diese Zahl bis zum Jahr 2000 auf 10 Millionen Meilen an, wobei neue Unternehmen wie WorldCom und Global Crossing Berge von Schulden aufnahmen, um den Ausbau zu finanzieren. Als WorldCom 2002 in Konkurs ging, hatte es USD 100 Milliarden Schulden, Global Crossing USD 25 Milliarden. Der Auslastungsgrad der Netze lag damals laut TeleGeography bei nur 20 % und erreichte 2010 nur 30 %. Auch hier führte der irrationale Überschwang dazu, dass unbegrenzt Kapital und Schulden zur Verfügung gestellt wurden, um für die Zukunft zu bauen. Wie bei den Eisenbahnen wurde diese Irrationalität zwar unweigerlich mit erheblichen Verlusten für die Anleger beendet, aber die alte Infrastruktur ermöglichte es der Internetwelle, sich durchzusetzen. Kurzfristiger Schmerz für irrationale Investitionen führt oft zu langfristigem Gewinn für die Disruption.

Die grosse Frage, die sich heute stellt, ist, ob der Anstieg der KI-Infrastrukturinvestitionen genauso enden wird wie diese früheren Investitionszyklen. Wir glauben, dass dies nicht der Fall sein wird. Die Auswirkungen werden weit weniger dramatisch sein, insbesondere für die Aktienkurse, aber es gibt einige Gründe für kurzfristige Vorsicht. Die Einführung verbraucherfreundlicher Schnittstellen wie Bard und Chat-GPT haben den Zugang zu KI-Fähigkeiten für jedermann zugänglich gemacht. Dieser Katalysator hat zu einem Anstieg der Infrastrukturinvestitionen geführt, angeführt vom Bedarf an Grafikprozessor-Chipsätzen (GPU) von Nvidia. Der diesjährige Gewinnbericht für das erste Quartal bestätigte dies, als das Unternehmen einen der grössten USD-Zuwächse in der Unternehmensgeschichte meldete. Das KI-Wettrüsten war aus den Startlöchern gekommen, und die Nachfrage war sprunghaft angestiegen. Nvidia strebt eine enorme Steigerung der Produktionskapazitäten an, und Jason Huang, der CEO des Unternehmens, hat vorausgesagt, dass in den nächsten vier Jahren USD 1 Billion in die Aufrüstung von Rechenzentren für KI investiert werden. Dies wird durch eine Studie der Dell›Oro Group gestützt, die für das Jahr 2027 Investitionen in Rechenzentren in Höhe von USD 500 Milliarden erwartet. Vergleichen Sie das mit den Investitionen in der Auto- und LKW-Industrie, die beispielsweise USD 33,4 Mrd. jährlich betragen (Quelle Wikipedia).

Diese Investitionszahlen sind enorm, und in Wahrheit hat niemand eine wirkliche Vorstellung davon, ob die Kapazitäten genutzt werden oder nicht, oder wie schnell, aber es besteht die echte Sorge, dass KI so wichtig ist, dass man, wenn man nicht investiert, eine bahnbrechende Technologie verpasst, die bedeutender sein könnte als das Internet vor 10-15 Jahren. Die Forderung nach einer vernünftigen Rendite bleibt jedoch bestehen. Open AI soll einen Umsatz von etwa USD 1 Mrd. erzielen, und Microsoft hofft, mit seinem Copilot-Produkt etwa USD 10 Mrd. zu erwirtschaften. Diese Zahlen sind klein im Verhältnis zu den getätigten Investitionen. Sequoia Capital hat vor kurzem einen Artikel zu diesem Thema verfasst, in dem es heisst, dass bei den derzeitigen GPU-Umsätzen von USD 50 Mrd. pro Jahr mindestens USD 200 Mrd. an Einnahmen aus Anwendungsfällen erforderlich wären, um die Investitionen zu rechtfertigen. Von diesem Niveau sind wir heute weit entfernt.

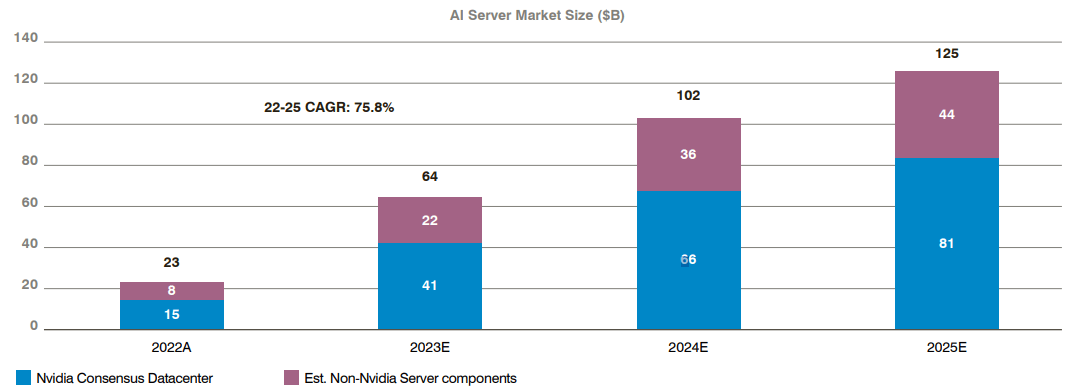

In einem aktuellen Forschungsbericht von Bernstein wird versucht, den Umfang der Investitionen in die KI-Infrastruktur zu umreissen; diese Nachfrage ist in der nachstehenden Grafik dargestellt. Die implizierte durchschnittliche jährliche Wachstumsrate (CAGR) von 75 % von 2022 bis 2025 ist in den IT-Infrastrukturzyklen völlig beispiellos und würde im Jahr 2025 einem Ausbau gleichkommen, der dem gesamten heute bestehenden Servermarkt für Rechenzentren entspricht. Das scheint eine sehr grosse Aufgabe zu sein - es ist erwähnenswert, dass die durchschnittliche Wachstumsrate des Servermarktes laut Bernstein in den letzten 25 Jahren bei nur 3 % lag!

Abbildung 1: Grösse des KI-Server-Marktes nach den Konsenszahlen von Nvidia (USD Mrd.)

Wir sind davon überzeugt, dass reichlich Kapital, oft von sehr kapitalstarken, technologieorientierten Unternehmen, den Ausbau weit vor der Nachfrage vorantreiben wird, ungeachtet eines möglichen Mangels an Anwendungsfällen in der Anfangsphase. Dies ist letztlich keine schlechte Sache, da KI die Produktivität in der Unternehmenswelt erheblich steigern wird, aber es wird wahrscheinlich eine Luftblase für Infrastrukturanbieter schaffen. Wir haben dies bei anderen Anbietern von Rechenzentren in den Jahren 2022/23 gesehen, als die «Optimierung von Rechenzentren» zum Schlagwort für einen Mangel an neuen Investitionen in Kapazitäten wurde. Wir könnten leicht ein oder zwei Quartale erleben, in denen die Nachfrage nach GPU-Chipsätzen stark zurückgeht, da die vorhandenen Kapazitäten abgebaut werden. Dies wird wahrscheinlich zu einer schwierigen Zeit für die Aktien von Infrastrukturanbietern wie Nvidia führen. Daher sind wir der Meinung, dass sich die nächsten Investitionsziele eher auf die Nutzer der KIInfrastruktur konzentrieren sollten als auf die Erbauer dieser Infrastruktur. Dies gilt für alle Sektoren, einschliesslich Gesundheitswesen, Transport, Einzelhandel, Finanzdienstleistungen und Industrieunternehmen.

Die hierin enthaltenen Informationen dienen lediglich zu Informationszwecken und stellen keine Anlageberatung dar. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen wird keine Haftung übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von jedem Portfolio gehalten und stellen weder Empfehlungen der Portfoliomanager noch eine Garantie für die Verwirklichung der Ziele dar.

Dieses Material enthält zukunftsgerichtete Aussagen in Bezug auf die Ziele, Möglichkeiten und die zukünftige Performance des US-Marktes im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "antizipieren", "sollten", "geplant", "geschätzt", "potenziell" und anderen ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Nichterfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.