Grégoire Mivelaz, Fondsmanager bei Atlanticomnium, erläutert, wie es um die Anleihemärkte und europäische Finanzwerte bestellt ist und wie er die Zukunft für nachrangige Anleihen sieht.

20. Dezember 2023

Trotz der Herausforderungen während des Jahres 2023 sieht das makroökonomische Umfeld vielversprechend aus und könnte bedeuten, dass nachrangige Anleihen im kommenden Jahr durchstarten.

Makroökonomisches Umfeld – Rückenwind für Unternehmensanleihen

Die Wertentwicklung in der Vergangenheit ist kein Hinweis für die zukünftige Wertentwicklung bzw. aktuelle oder zukünftige Trends.

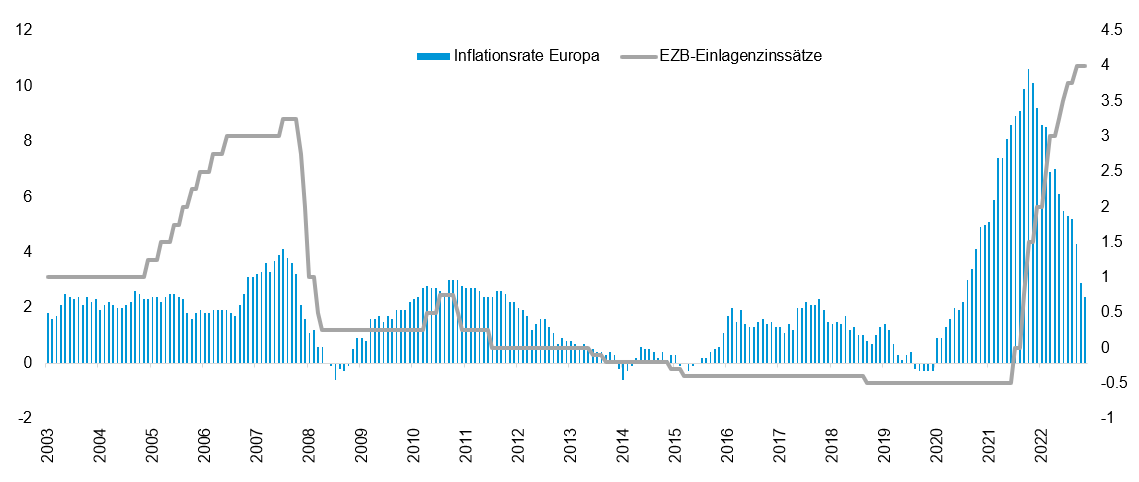

Während die Europäische Zentralbank (EZB) die Leitzinsen auf ein beispielloses Niveau angehoben hat, ist die Inflation in Europa in diesem Jahr bereits deutlich gesunken. Das gibt der EZB die Möglichkeit, im nächsten Jahr die Zinsen zu senken, wie es in einem solchen stark zyklischen Umfeld üblich ist. Unserer Ansicht nach gibt dieses makroökonomische Umfeld Unternehmensanleihen Auftrieb, was nachrangigen Anleihen zugutekommen würde.

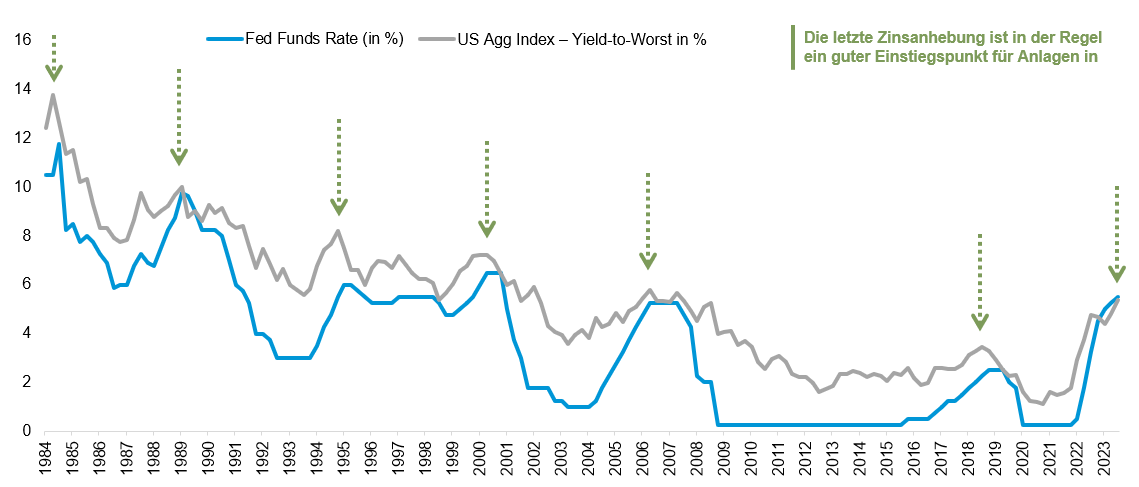

Die letzte Zinsanhebung – ein guter Einstiegspunkt für Anlagen in Unternehmensanleihen

Die Wertentwicklung in der Vergangenheit ist kein Hinweis für die zukünftige Wertentwicklung bzw. aktuelle oder zukünftige Trends.

Unserer Ansicht nach ist die letzte Zinsanhebung ein guter Einstiegspunkt für Anlagen in Unternehmensanleihen. Die blaue Linie in der Abbildung oben repräsentiert die Fed Funds Rate der US-Notenbank Fed und die graue Linie den Bloomberg US Aggregate Credit Yield To Worst Index (LUCRYW:IND). In den letzten 30 Jahren war es so, dass viel Geld verdient werden konnte, wenn man an dem Tag, an dem die Fed ihren Zinsanhebungszyklus beendete, Unternehmensanleihen kaufte. In diesem Fall konnte man nicht nur von dem relativ hohen Carry aufgrund der hohen Zinssätze profitieren, sondern auch von der Kurssteigerung im Zuge der allmählichen Normalisierung der Zinsen.

2023 - Ein Jahr der Überraschungen

Unsere Prognosen für 2023, unter Vorwegnahme des Carry und der Kurszuwächse, erfüllten sich aufgrund besonderer Umstände, die die Volatilität auf ein beispielloses Niveau katapultierten, wenn auch auf unerwartete Weise. Die anfängliche Prognose für die Zinssenkungen durch die Zentralbanken aufgrund der Wachstumsabkühlung in den Industrieländern wurde durch die US-Bankenkrise zunichte gemacht. Diese Krise veranlasste die US-Notenbank zu ausserordentlichen Massnahmen in Verbindung mit einer starken fiskalischen Unterstützung, die die US-Wirtschaft ankurbelte und weitere Zinserhöhungen der Fed erforderlich machte.

2023 erwies sich für die Finanzinstitute als ein Jahr der Herausforderungen; fünf US-Banken gingen Konkurs und Credit Suisse wurde von UBS übernommen. Trotz der chaotischen Umstände entwickelte sich der Sektor vorhersehbar. Aufgrund steigender Zinssätze verbesserten sich die Fundamentaldaten, und die Banken in der EU und im Vereinigten Königreich konnten trotz der Markterwartungen ihre kündbaren ewigen Anleihen bedienen. Globale Anleger engagierten sich wieder, insbesondere am lebhaften Primärmarkt für AT1-CoCos.

Der November stand im Zeichen der Rückkehr zur Normalität

Im November zeichnete sich eine Rückkehr bzw. ein Wiederaufleben der Normalität ab. Banken in der EU und dem Vereinigten Königreich emittierten AT1-CoCos im Wert von rund 10 Mrd. USD, was eine beispiellose Nachfrage von rund 80 Mrd. USD am Primärmarkt auslöste (das entspricht fast 40 % der Marktgrösse). Der Emission von AT1-CoCos im Wert von 3,5 Mrd. USD durch UBS stand eine erstaunliche Nachfrage von 36 Mrd. USD gegenüber – ein Allzeithoch für den Markt für AT1-CoCos. Diese robuste Nachfrage, selbst am Schweizer Markt, macht deutlich, dass AT1-CoCos alles andere als dem Niedergang geweiht sind.

Trotz der anhaltenden Normalisierung und der offensichtlich nachhaltigen Verbesserung der Fundamentaldaten der Banken in der EU und dem Vereinigten Königreich liegen die Spreads weiter auf einem sehr attraktiven Niveau. Darüber hinaus ist das Verlängerungsrisiko nach wie vor falsch eingepreist (für die Hälfte des Marktes ist eingepreist, dass sie bis zur Fälligkeit laufen), obwohl alle nationalen Champions in diesem Jahr gekündigt haben und die Call Rate liegt bei historisch hohen 93 %. Beide Faktoren dürften das Potenzial von Kurszuwächsen erhöhen.

Nachrangige Anleihen: Sweet Spot im starken Bankensektor

Die soliden Fundamentaldaten europäischer und britischer Banken und der Zinsanstieg haben dazu geführt, dass ihre Kurse in diesem Jahr deutlich gestiegen sind – um fast 20 %. Wir glauben jedoch nicht, dass nachrangige Anleihen, insbesondere AT1-CoCos, in vollem Umfang von dieser positiven Dynamik profitiert haben. Diese Diskrepanz zwischen den Fundamentaldaten und den Bewertungen bietet derzeit Renditen von rund 10 % und sind eine attraktive Gelegenheit für Anleiheinvestoren. Wir sehen nachrangige Anleihen in einer günstigen Position, die konstante Erträge und potenzielle Kurszuwächse im neuen Jahr verspricht.

Was könnte schiefgehen?

Wenngleich wir für 2024 mit einem Normalisierungstrend rechnen, könnte es zu Volatilitätsschüben kommen, wenn sich die Märkte mit dem Narrativ der weichen Landung auseinandersetzen müssen. Um potenziellen Unsicherheiten zu begegnen, ist es ratsam, Emittenten hoher Qualität oder mit Investment-Grade-Rating zu bevorzugen, die aufgrund robuster Bonitätskennzahlen von Natur aus defensiver sind. Darüber hinaus könnten angesichts der im Jahr 2024 anstehenden wichtigen Wahlen weltweit die Nachrichtenrisiken und die zwischenzeitliche Volatilität interessante Anlageaussichten für Anleiheinvestoren bieten.

Die letzten Jahre stellten nachrangige Anleihen trotz ihres hohen Carry vor Herausforderungen. Daher könnte die grösste Überraschung im Jahr 2024 tatsächlich die Rückkehr zur Normalität sein, und wir sind bereit durchzustarten.

Die hierin enthaltenen Informationen sind ausschliesslich für Informationszwecke gedacht und stellen keine Anlageberatung dar. Die hierin enthaltenen Meinungen und Beurteilungen können sich ändern und geben den Standpunkt von GAM im aktuellen wirtschaftlichen Umfeld wieder. Für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen wird keine Haftung übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die genannten Finanzinstrumente dienen nur zur Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder Aufforderung, in ein Produkt oder eine Strategie von GAM zu investieren, anzusehen. Die Bezugnahme auf ein Wertpapier ist keine Empfehlung, dieses Wertpapier zu kaufen oder zu verkaufen. Die genannten Wertpapiere wurden aus dem Universum der von den Portfoliomanagern berücksichtigten Wertpapiere ausgewählt, um dem Leser ein besseres Verständnis der vorgestellten Themen zu vermitteln. Diese Wertpapiere werden nicht unbedingt in einem Portfolio gehalten und stellen auch keine Empfehlungen der Portfoliomanager dar. Die hier beschriebenen spezifischen Anlagen spiegeln nicht alle Anlageentscheidungen des Fondsmanagers wider. Der Leser sollte nicht davon ausgehen, dass die identifizierten und erörterten Anlageentscheidungen gewinnbringend waren oder sein werden. Spezifische Verweise auf Anlageberatung dienen nur zur Veranschaulichung und sind nicht unbedingt repräsentativ für Anlagen, die in Zukunft getätigt werden. Es wird keine Garantie oder Zusicherung abgegeben, dass die Anlageziele erreicht werden. Der Wert von Anlagen kann sowohl fallen als auch steigen. Frühere Ergebnisse sind nicht unbedingt ein Hinweis auf zukünftige Ergebnisse. Anleger könnten ihre Anlagen teilweise oder vollständig verlieren.

Die vorstehenden Einschätzungen enthalten zukunftsgerichtete Aussagen zu den Zielen, Chancen und der zukünftigen Entwicklung des US-Marktes im Allgemeinen. Zukunftsgerichtete Aussagen sind an Begriffen wie „glauben“, „erwarten“, „gehen davon aus“, „dürften“, „geplant“, „geschätzt“, „potenziell“ usw. zu erkennen. Beispiele für zukunftsgerichtete Aussagen sind unter anderem Schätzungen in Bezug auf die Finanzlage, das Betriebsergebnis und den Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Die Entwicklung hängt von verschiedenen Faktoren ab, wie unter anderem allgemeine und lokale wirtschaftliche Bedingungen, Veränderung der Intensität des Wettbewerbs in bestimmten Branchen und Märkten, Änderungen von Zinssätzen, Änderungen von Gesetzen oder Vorschriften und andere wirtschaftliche, wettbewerbliche, staatliche, regulatorische und technologische Faktoren, die die Geschäftstätigkeit eines Portfolios beeinflussen und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind von Natur aus zukunftsgerichtet und beinhalten eine Reihe bekannter und unbekannter Risiken, Unsicherheiten und anderer Faktoren. Dementsprechend können die tatsächlichen Ergebnisse erheblich von jenen abweichen, die in solchen zukunftsgerichteten Aussagen enthalten sind oder in Betracht gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht zu sehr auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eines ihrer verbundenen Unternehmen oder Auftraggeber noch eine andere natürliche oder juristische Person ist verpflichtet, zukunftsgerichtete Aussagen infolge neuer Informationen, nachfolgender Ereignisse oder sonstiger Umstände zu aktualisieren. Alle Äusserungen in diesem Dokument gelten nur für den Zeitpunkt, zu dem sie getätigt wurden.